香港也是好起来了,IPO重返全球第一

今年全球最大的IPO,不在纽约,不在伦敦,而在中国香港!

粤港澳大湾区,再一次引领了世界脉搏!

5月20日,宁德时代正式在港交所主板挂牌上市,其410亿港元的募资额,成为2025年以来全球最大的IPO。

除了宁德时代,还有100多家内地公司正在港交所排队,盛况空前。

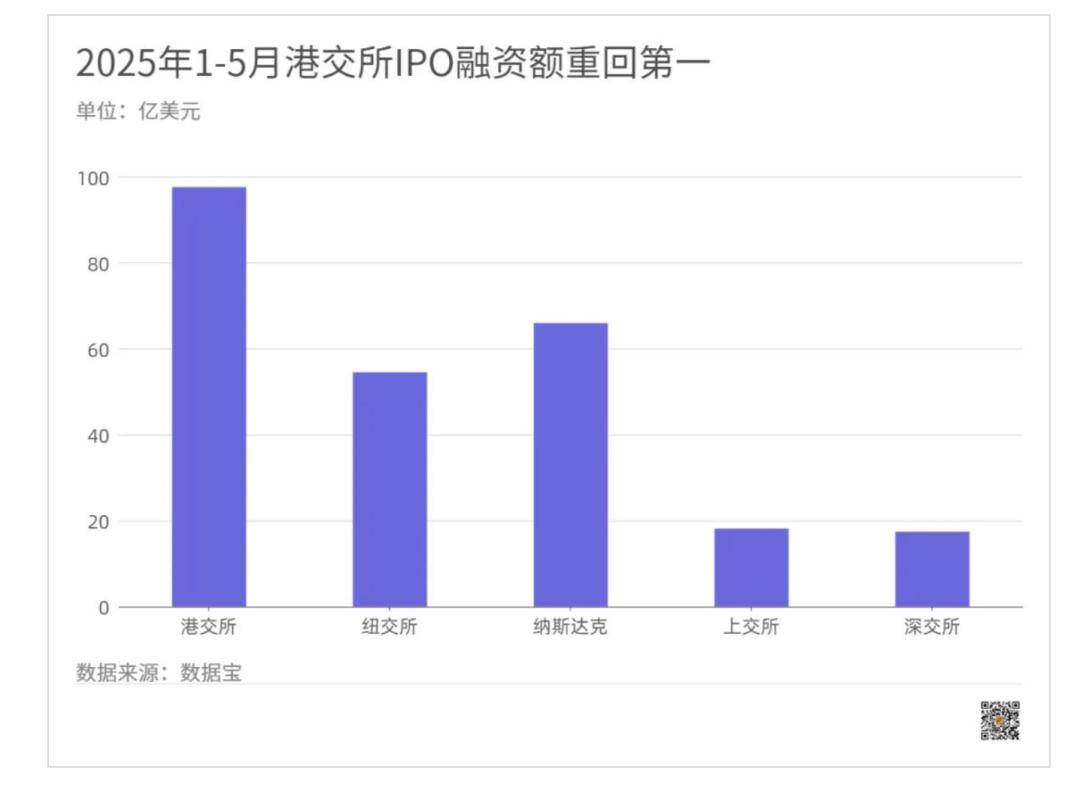

截至目前,港交所今年的IPO融资额,几乎以一骑绝尘的姿势,引领全球资本市场。

港交所上次成为全球IPO募资金额第一,还是2019年。时隔6年,香港终于王者回归,让“亚洲金融中心遗址”的说法不攻自破。

历史再次证明,国际形势越是错综复杂,香港对国家的重要性就愈发凸显。

01

超150家企业排队赴港上市

IPO募资额重返全球第一

除了宁德时代赴港上市,今年已有26家内地企业在香港交易所上市(截至5月28日),首发融资额累计约740亿港元。

要知道过去三年,在港交所成功上市的A股企业,加起来也就8家,而今年前5个月,就上了26家。

不仅如此,另有超过150家企业正在港交所排队,其中不乏集资规模超10亿美元的超大型企业。

不仅IPO多,募资额也创新高。

截至目前,港交所今年新股集资额超600亿港元,同比增长超6倍,当前融资规模暂居全球第一,超过美国纳斯达克与纽交所。

港交所上次成为全球IPO募资金额第一,还是2019年阿里巴巴在香港二次上市之际。时隔6年,香港资本市场重返顶流。

目前,在香港上市的内地科技企业包括阿里、腾讯、网易、比亚迪、京东、百度、美的、宁德时代、小米、理想汽车等,几乎涵盖国内最优秀的民营科技公司。

从“亚洲金融中心遗址”的调侃,到内地企业的疯狂打CALL,按照现在的网络流行语来讲就是:香港这是好起来了!

02

内地企业为何扎堆赴港上市?这里有中国企业通往世界的船票

内地企业扎堆到香港上市,背后是多重因素的驱动。

首先,A股市场上市进程慢、对亏损企业受理少,促使企业转战港股。A 股市场对盈利、股权结构、行业属性要求严格,主板要求连续3年盈利,科创板虽放宽盈利要求,但更强调 “硬科技” 属性,且审核周期长、过会率波动大,让不少企业望而却步。

相比之下,港股上市门槛较清晰,对未盈利、特殊架构公司更灵活,便于引入国际资本,适合初创期或成长期企业。

第二是受益于港交所的改革,去年10月开始,港交所优化了IPO审批流程,今年5月又推出了 “科企专线”,加班加点帮助科技公司上市,并允许这些公司选择以保密形式提交上市申请,有效降低拟IPO企业早期信息披露的压力。

正是在这套 “组合拳” 之下,宁德时代仅用 128 天便完成上市冲刺——这速度,堪称 “坐了火箭”。

第三是内地市场太卷了,企业需要借助香港出海,像美的、宁德时代赴港上市,都有出海的需求。美的去年就在招股书里就写了,募资用于全球范围内的研发、供应链和销售网络建设。

有分析称,在香港上市,有利于大规模地吸引国际资本,例如,宁德时代在港股上市后,港股市值高于A股市值,显示出港股市场对内地企业的估值优势。

而且,港股所遵循的国际规则体系,直接帮企业打通海外合规的“任督二脉”——从公司治理到信息披露,从财务标准到运营规范,全链条对标国际标准,相当于给企业做了全球信用背书。

有人说,过去的香港是把外资“引进来”的中转站,而今天的香港则是中国企业“走出去”的桥头堡,有中国企业通往世界的第一张船票。

悄然间,一个新的时代已经开启, 以香港资本市场的火爆为信号,中国企业正式驶向全球市场的星辰大海。