谋购IPO折戟标的,是否能成为埃夫特的盈利“解药”| 并购一线

1月27日,埃夫特(688165.SH)同步抛出两份牵动市场神经的公告。

一边是上市公司披露了业绩惨淡的2025年年度业绩预告,预计全年归母净亏损将进一步扩大至4.5亿至5.5亿元。另一边,埃夫特宣布筹划发行股份及支付现金收购上海盛普流体设备股份有限公司(以下简称 “盛普股份”)。

值得注意的是,盛普股份曾经冲刺创业板未果,并在2024年9月主动撤回IPO申请,如今或借着此次收购完成曲线上市。而对于上市至今尚未盈利的埃夫特来说,虽然收购的标的在业务上看似能够形成协同效应,但从此前盛普股份IPO披露的盈利水平来看,可能并不能撑起越来越大的亏损缺口,如今是否能成为其业绩反转的“解药”不得而知。

欲并购IPO折戟标的

根据收购的公告,埃夫特将以以发行股份及支付现金的方式购买盛普股份股权。此次交易标的盛普股份成立于2007年,其经营范围涵盖智能机器人研发、半导体器件专用设备制造、新能源汽车生产测试设备销售等多个领域。从业务布局来看,盛普股份的业务与埃夫特的智能机器人主业存在一定协同性,但这家公司的IPO之路却充满坎坷。

公开资料显示,盛普股份曾于2022年冲击创业板IPO,当年6月获深交所受理,在经历了两轮的问询后在2023年1月顺利过会,但在过会后的20个月时间内公司却未提交注册,反而于2024年9月主动撤回IPO申请,折戟资本市场。

从财务基本面来看,当时盛普股份的盈利质量似乎出现了问题。财务数据显示,2019年度、2020年度、2021年度和2023年1-6月,盛普股份的营业收入分别为1.26亿元、1.77亿元、2.64亿元和1.24亿元;净利润分别为2347.56万元、3622.96万元、5527.83万元和2397.34万元。

这里就不得不提到2024年4月30日,监管机构提高了IPO企业的门槛,其中针对创业板IPO第一套上市标准中新增“最近一年净利润不低于6000万元”的硬性门槛。再来对比盛普股份当年的净利润水平,外界猜测其撤回IPO的申请大概率也是源自与此。

需要警惕的是,这并非埃夫特第一次尝试通过收购拓展业务版图,并且此前的海外收购项目大都表现并不算好。先是在2015年收购了欧洲地区智能喷涂机器人、智能喷涂系统供应商CMA;2016年收购EVOLUT,增强了抛光打磨系统解决方案能力;2017年9月收购服务全球中高端汽车整车厂商的白车身焊装生产线提供商WFC;并在同年通过参股运动控制器品牌商Robox、控股瑞博思。

但这一系列的动作未带来预期的营收增长和利润贡献,反而成为拖累业绩的包袱。埃夫特在其2024年年报中坦言:“截至2024年12月31日,公司合并报表商誉账面价值为19,102.20万元(已计提商誉减值准备13,083.94万元),占公司合并报表总资产 5.25%,主要系公司2015年以来先后收购了 CMA、EVOLUT、WFC所致。”

虽然业绩或许没达预期,但在埃夫特看来通过海外资产的收购,至少拓宽了公司的业务范围,在2024年年报中埃夫特还指出,通过海外的收购“在全球范围内逐步积累了汽车工业、航空及轨道交通业、汽车零部件及其他通用工业的客户资源”。

如今,在自身尚未摆脱亏损泥潭的情况下,埃夫特再次将目光投向收购IPO折戟标的,市场上质疑的声音似乎更多,不过交易标的的审计、评估工作尚未完成,交易价格尚未确定,后续还需提交公司董事会、股东会审议,并经监管机构批准,能否顺利落地仍存变数。

上市至今未盈利

与收购公告一同发布的业绩预告,揭开了埃夫特2025年经营状况的严峻面纱,也让市场对其持续盈利能力的担忧进一步加剧。

数据业绩预告披露的数据显示,埃夫特预计2025年全年实现营业收入8.9亿至9.5亿元,相较于上年同期的13.73亿元,同比大幅下降30.82%至35.19%。利润端的表现则更为惨淡,公司预计全年的净亏损为4.5亿至5.5亿元,而上年同期净亏损为1.57亿元,亏损同比扩大幅度高达186.34%至249.97%;而扣非净利润的亏损也进一步扩大至5亿至6亿元,同比增幅达到112.31%至154.77%。

对于业绩大幅下滑的原因,埃夫特在公告中给出了详细解释。首当其冲的是海外业务的拖累,比如近年来欧洲汽车行业深陷转型阵痛,电动汽车政策调整、成本压力攀升、区域市场分化等多重因素叠加,导致当地主要汽车厂商利润大幅缩水,固定资产投资延迟、规模缩减成为常态。这直接冲击了埃夫特的境外系统集成业务,不仅收入规模腰斩,部分项目还出现较大负毛利,最终导致该业务板块整体毛利为负。

公司工业机器人业务同样未能扛起盈利大旗。2025年,埃夫特为获取行业头部战略性客户订单,承接了一批低毛利甚至亏损的订单,直接导致工业机器人业务毛利率同比下降6至7 个百分点。与此同时,埃夫特还在加大智能机器人及具身智能领域研发,叠加相关政府补贴的减少,进一步加剧了业绩亏损。

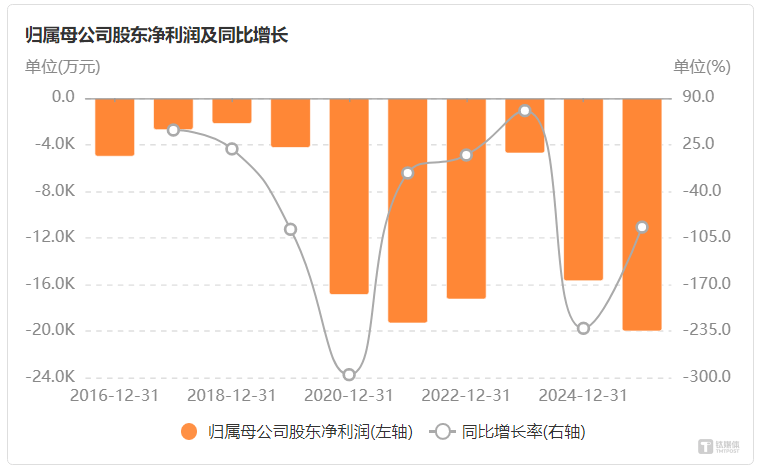

事实上,自公司2020年登陆科创板以来,埃夫特便始终未能摆脱亏损的魔咒。上市首年,公司归母净亏损就达到1.69亿元,此后数年亏损额虽有波动,但始终未能实现盈利。而从 2025年的业绩预告来看,公司的经营状况不仅没有好转,反而陷入亏损幅度持续扩大的困境。

图源:Choice

埃夫特此次在业绩持续低迷的背景下加码收购,似乎是计划通过拓展业务边界寻找新的利润增长点,但此次收购能否达到预期效果尚存不确定性。未来,公司能否通过整合实现协同效应,扭转持续亏损的颓势,仍需时间检验。 (文 | 公司观察,作者 | 曹晟源 ,编辑 | 邓皓天 )