香港IPO通关指南:从条件、流程到避坑,一篇读懂

【泓一资本研究中心原创,首发自泓一资本微信公众号】

香港,作为全球领先的金融中心之一,一直是内地企业走向国际资本市场的重要桥梁。其成熟的制度、国际化的投资者基础以及便捷的融资渠道,吸引着无数企业前来叩门。然而,香港上市是一项系统性工程,涉及复杂的规则、漫长的流程和巨大的成本。本文将为您全面解析香港上市的方方面面,助您顺利通关。

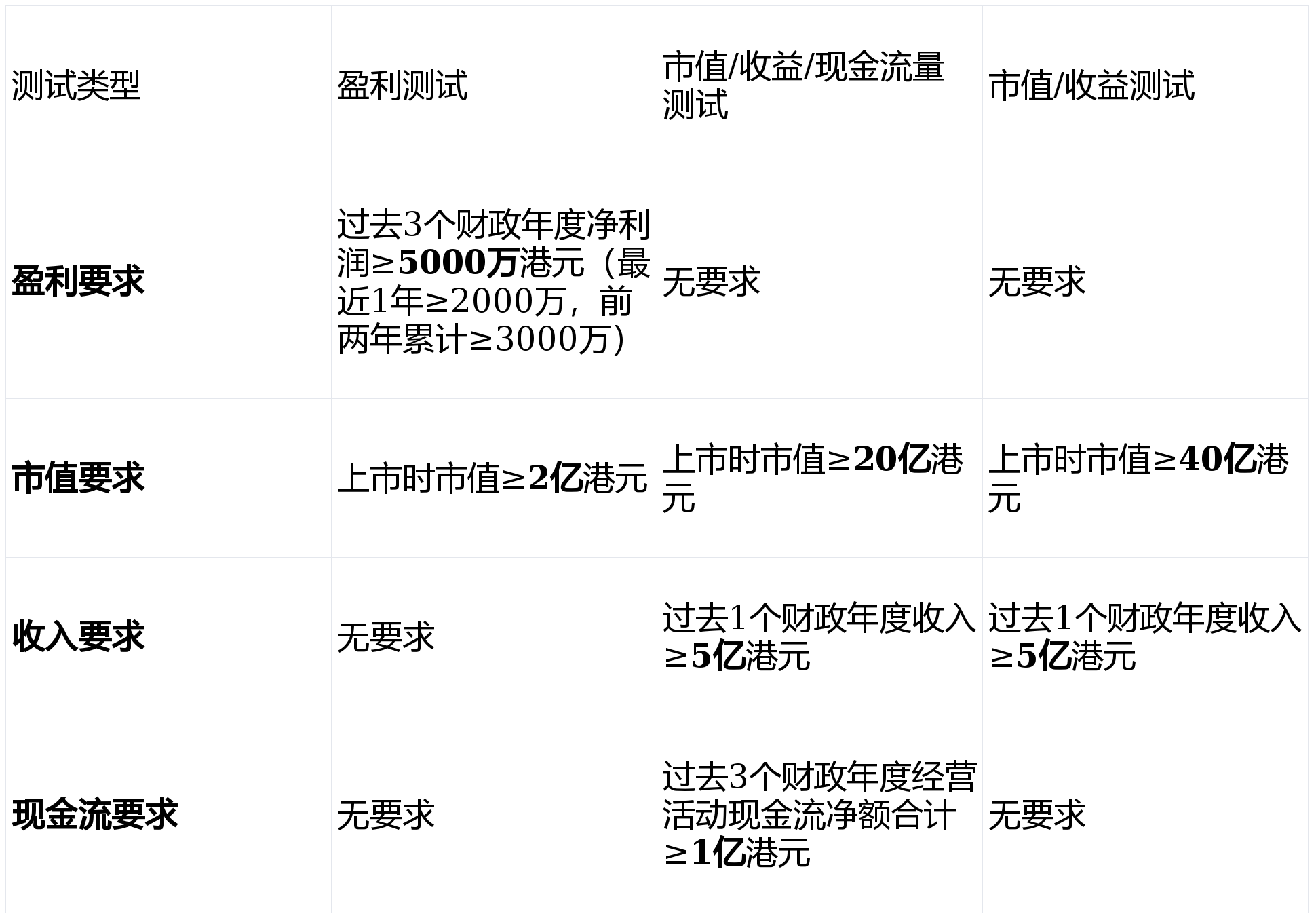

一、 上市条件:港交所的“门槛”

香港联合交易所(港交所)主板是大多数企业的目标,其上市条件主要围绕财务、市值、股权和管理稳定性设定,核心是“三大财务测试”,满足其一即可:

其他关键条件:

- 公众持股量:

- 最低25%(若市值超过100亿港元,可酌情降至15%)。

- 管理层稳定:

- 过去3个财政年度管理层必须维持稳定。

- 业务连贯性:

- 至少3个财政年度的营业记录,且主业基本不变。

- 合适的管治架构:

- 必须拥有符合要求的董事会、审计委员会、薪酬委员会等。

二、 核心中介机构:上市“护航舰队”

企业上市无法单打独斗,必须组建一支专业的中介团队:

- 保荐人:

- 整个上市过程的“总指挥”和第一责任人。负责协调各方、进行尽职调查、撰写招股书、向港交所推荐。选择经验丰富的保荐人是成功的一半。

- 申报会计师:

- 负责按照国际财务报告准则(IFRS)审计公司过往三年的财务报表,出具审计报告。

- 公司律师:

- 代表公司处理所有法律事务,包括公司重组、法律尽职调查、起草和审阅上市文件等。

- 保荐人律师:

- 代表保荐人,从法律角度审核公司,分担保荐人的责任。

- 承销商:

- 通常由保荐人兼任,负责股票的销售和分销,将股票卖给投资者。

- 其他机构:

- 包括物业估值师(如有大量物业)、行业顾问、公关公司等。

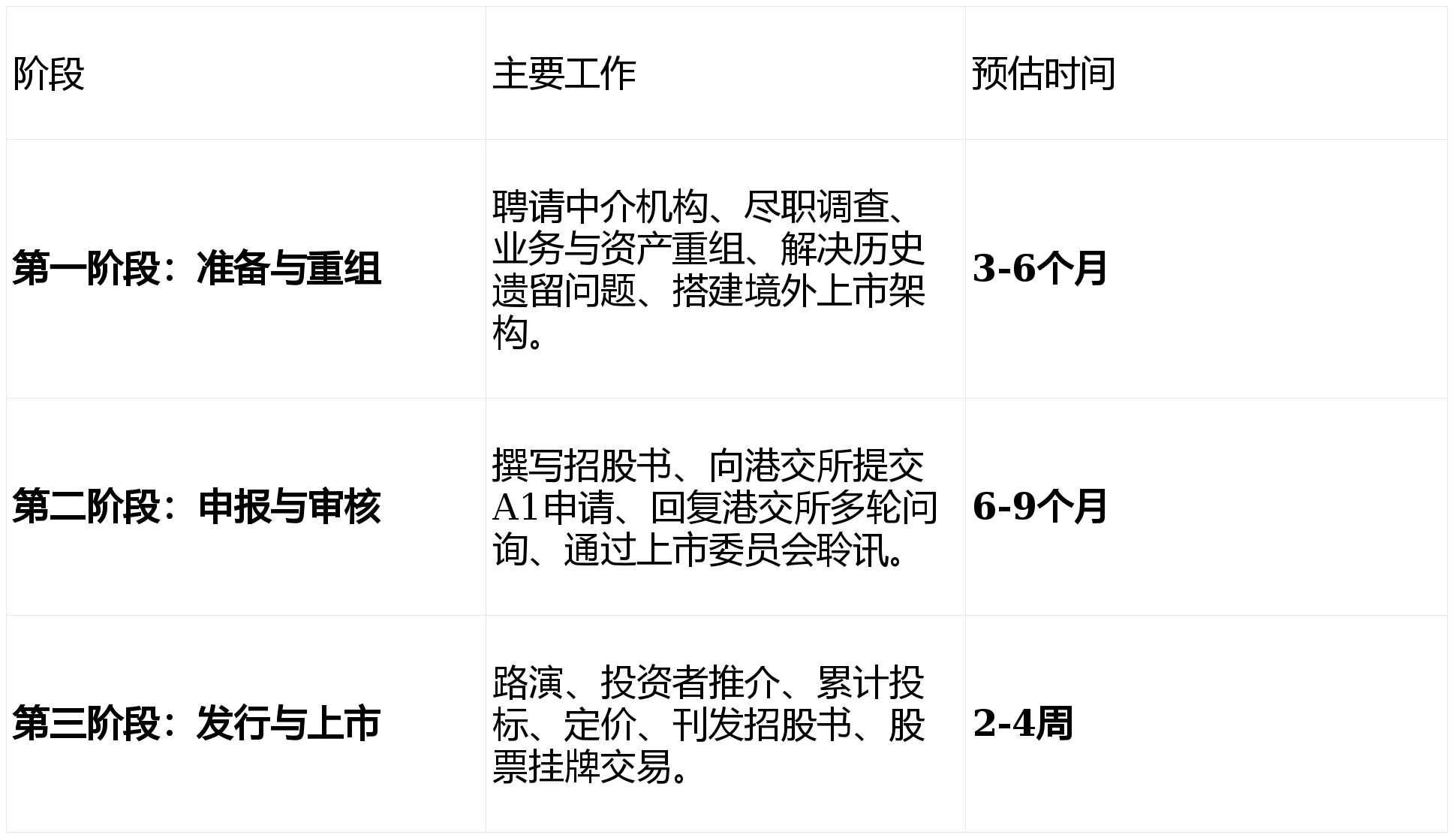

三、 上市流程与时间表:一场“马拉松”

香港IPO通常需要9-12个月,甚至更长时间。以下是标准流程和预估时间:

总计: 从正式启动到挂牌,顺利情况下约 9-12个月。

四、 重要事项:上市前的战略抉择

在启动流程前,必须思考清楚以下几个战略性问题,它们将决定上市的成败。

- 上市地选择:为何是香港?

- 对比美国:

- 香港更贴近内地市场,文化、法律沟通更顺畅,对于消费、制造等模式易被理解的公司,估值可能更具优势。

- 对比A股:

- 香港上市门槛相对更包容、审核时间更可预期、再融资制度更灵活,是国际化、引入海外战略投资者的最佳跳板。

- “超级联系人”角色:

- 香港是连接中国与世界的独特桥梁,能同时吸引内地和国际资本。

- 上市时机把握:抓住“市场窗口”

- 上市并非想上就上,必须关注宏观市场情绪、行业景气度和流动性状况。在熊市或行业低谷期强行上市,往往会导致估值过低甚至发行失败。选择一个“市场窗口”至关重要。

- 上市前重组:搭建“红筹架构”

- 对于内地企业,通常需要搭建境外上市主体(如开曼群岛公司),再通过返程投资(设立WFOE)控制境内运营实体。这个过程涉及复杂的税务筹划、外汇登记(如ODI/37号文)和资产剥离,是上市前最耗时、最关键的技术环节。

- 估值与商业故事:讲好“投资故事”

- 估值不仅是财务模型的计算,更是对公司未来成长性的预期。企业需要提炼出一个清晰、有说服力的“投资故事”,向投资者阐明其核心竞争优势、市场潜力和增长路径,以支撑其估值。

五、 预估费用:上市的“门票价格”

上市费用不菲,通常占融资总额的10%-20%,主要包括:

- 专业费用(大头):

- 保荐人费:

- 通常为融资总额的2.5%-4%。

- 律师费:

- 公司律师和保荐人律师合计约500万-1500万港元,视复杂程度而定。

- 会计师费:

- 审计费用约300万-800万港元。

- 发行费用:

- 承销费:

- 包含在保荐人费内,按融资额的一定比例收取。

- 印刷费、公关费、交易所上市费等:

- 约300万-800万港元。

- 其他费用:

- 估值费、收款银行费用等。

注意: 即使上市失败,大部分前期支付给中介机构的费用(尤其是按时间计算的)将无法收回。

六、 容易踩的坑:前车之鉴,后事之师

- 时间规划过于乐观:

- 以为6个月就能搞定。现实是,港交所问询、市场窗口变化、内部整改都可能让时间表大幅延后。对策: 预留充足时间,做好打持久战的准备。

- 选错中介机构:

- 只看重报价,不看重经验。低价的中介可能在关键时刻掉链子,导致项目延误甚至失败。对策: 综合考察其过往案例、团队稳定性、沟通效率和行业口碑。

- 历史遗留问题处理不当:

- 税务不合规、土地使用瑕疵、关联交易混乱、同业竞争等问题是上市路上的“地雷”。对策: 尽早启动尽职调查,聘请专业人士彻底清理,不要抱有侥幸心理。

- 对监管问询准备不足:

- 港交所的问询极其细致,直指业务核心。如果回答敷衍或避重就轻,会引发更多质疑,延长审核周期。对策: 组建专门的回答小组,与保荐人和律师充分沟通,确保回答真实、准确、完整。

- 估值预期与市场脱节:

- 创始人对估值有过高期望,不愿妥协,导致在市场不佳时无法成功发行。对策: 理性看待市场环境,参考可比公司估值,保持定价灵活性,确保发行成功是第一要务。

- 忽视内部控制与公司治理:

- 港交所越来越看重公司的内控水平和治理结构。如果“一言堂”、财务不规范,会被认为风险很高。对策: 按照上市要求,提前建立规范的“三会一层”治理架构和内控制度。

结语

香港上市是企业发展的重要里程碑,也是一场对管理团队能力、耐心和智慧的严峻考验。成功上市不仅能获得宝贵的资金,更能提升品牌形象、优化治理结构,为全球化发展铺平道路。唯有充分理解规则、选对伙伴、正视问题、稳扎稳打,方能在这场资本马拉松中笑到最后。

免责声明:本账号原创文章版权归泓一资本所有,本文观点仅供内容分享,相关观点不构成任何投资建议,市场有风险,投资需谨慎,文章首发自泓一资本微信公众号,如需转摘或业务合作请与后台工作人员联系,请勿私自转摘或抄袭,我司保留追责权利。

泓一资本:由资深产业投资人联手发起,以成为“世界级新型投资银行”为愿景,核心团队毕业于国内外一流高校均拥有近二十年金融从业经验。业务涵盖投资、投行、融资、并购、招商及海外上市。近十年累计服务企业超二百家,完成交易规模逾90亿。创造价值!传递声音!