热联集团冲击港股IPO:毛利率不到1%,业务遍布80个国家及地区

创始人

2026-02-10 19:44:57

瑞财经 王敏 2月9日,据港交所官网,杭州热联集团股份有限公司(以下简称“热联集团”)向港交所提交上市申请书,独家保荐人为中金公司。

招股书显示,热联集团成立于2001年3月,是国内领先的全球化大宗商品产业服务商及交易商。公司采购及销售超过285种实物商品,包括黑色金属及原材料、化工品类、有色金属及其他品类。

根据弗若斯特沙利文的资料,按2024年贸易量计,公司是中国第五大大宗商品产业服务商及交易商;是中国第四大钢材类产业服务商及交易商,同时是中国第二大钢材类出口产业服务商及交易商;还是中国第三大铁矿砂类产业服务商及交易商;以及是中国第三大橡胶类产业服务商及交易商。

热联集团已建立全球化的业务版图。截至2026年1月30日,公司在14个国家及地区设有附属公司及办事处,并于往绩记录期间在逾80个国家及地区开展贸易活动。

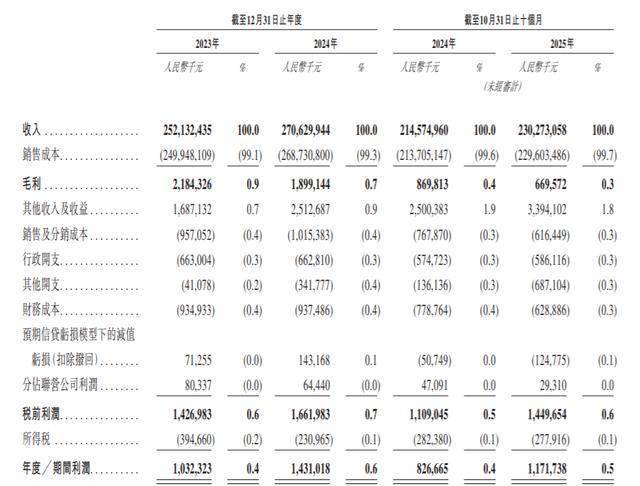

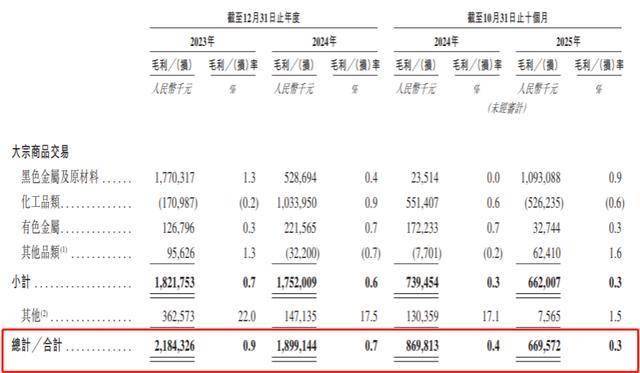

业绩方面,2023年、2024年,热联集团营业收入分别为2521.32亿、2706.30亿元;毛利分别为21.84亿、19.00亿元;期内利润分别为10.32亿、14.31亿元。

2025年前10个月,热联集团营业收入为2302.73亿元,同比增长7.3%;期内利润为11.72亿元,同比增长41.7%。

于2023年、2024年及2025年前10个月,热联集团的毛利率保持稳定,分别为0.9%、0.7%及0.3%。

IPO前,杭实集团、浙江联煜一致行动,分别持股51%、44.70%,为控股股东。

相关内容

热门资讯

雷军“钦点”的锁匠,要IPO了

来源:猎云精选;文/孙媛 小米生态链中唯一的智能锁企业,要IPO了。 近日,鹿客科技(北京)股份有限...

华泰柏瑞基金的稀土ETF(51...

2月10日,稀土ETF(516780)报收1.973元,收涨0.66%,成交金额4.28亿元。主力资...

维达力36岁董事长庄圣楷IPO...

瑞财经 严明会 2月9日,维达力科技股份有限公司(以下简称:维达力)提交港交所上市申请,联席保荐人为...

原创 分...

以太坊近年来的系列升级围绕 “模块化重构” 与 “生态协同” 两大核心展开,通过 Fusaka 升级...

灿芯股份(688691)1月2...

证券之星消息,截至2026年1月29日收盘,灿芯股份(688691)报收于129.1元,下跌5.19...