平安基金产品高换手现象频发,8只主动基金交易费超2%业内最多 平安基金产品高换手现象频发,8只主动基金交易费超2%业内最多

投资者购买权益基金时,除了需要缴纳明面上的管理费,还要承担股票交易费用等隐形成本。这些隐形成本往往被忽视。为保护投资者,监管在24年明确指导基金公司降低交易佣金。

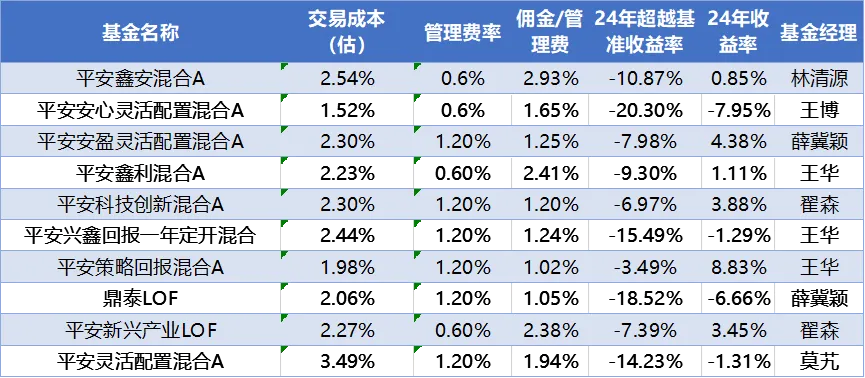

据统计,平安基金2024年有10只主动型基金的交易佣金高于管理费,这一数量在全行业排名第一。值得注意的是,相比2023年的14只,这个数字已经有所下降。

主动型基金的交易频率完全由基金经理控制,频率越高,券商收到的佣金交易费就越高,而这些费用最终都会转嫁给投资者。

在2024年的这10只产品中,有8只的交易成本超过2%。这意味着投资者在尚未获得任何收益前,就已经因为基金自身的频繁操作,被动承担了2%以上的资金损耗。

2023年的情况更为复杂:平安旗下还有3只偏债基金和2只混合债基的佣金高于管理费,当时全行业同类产品也仅有18只。

到了2024年,债基此类现象已销声匿迹,平安的这10只产品清一色为主动权益基金。其中,3只基金的佣金/管理费比率突破2.30%,最高达到2.92%(2023年最高仅为2.09%)。

这10只高佣金产品由林清源、王博、薛冀颖、王华、翟森、莫艽等六位基金经理分别管理,而整个主动权益团队仅有14人,意味着近半数的基金经理都存在高佣金问题。

高佣金的核心推手是惊人的换手率。这10只产品平均换手率超过1000%,相当于一年内将持仓股票换过十遍。

高频交易并未换来好业绩。2024年,这10只产品业绩全部跑输业绩比较基准,平均跑输幅度高达11%,其中还包括了近2%的交易成本。

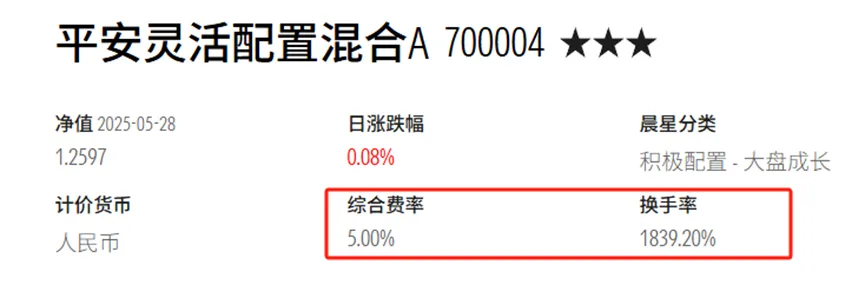

平安灵活配置堪称此乱象的"集大成者":

换手率:2024年高达1839%,24年上半年一度超过2300%,从21年开始就逐年攀升。交易成本:高达3.49%,是管理费(1.2%)的近3倍市场排名:超过全市场99.9%的同类产品

业绩表现惨淡:

2024年收益:-1.31%,跑输基准超14个点近3年收益:-37.64%,跑输基准超32个点(截止2024年底)

该基金虽重仓AI赛道(如中际旭创),却迷失于细分领域的频繁切换(从AI应用到游戏股再到CPO),看似追逐风口,实则"左右打脸"。

以其约5000万元规模计算,一年产生的交易佣金超100万元——投资者在亏损中,还要为无效的高频交易承担百万级别的账单。

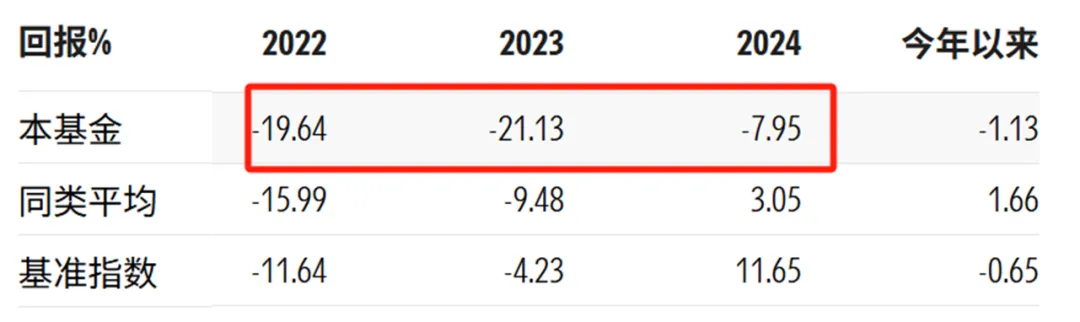

平安安心灵活是10只基金中业绩最惨淡者:

2024年收益:-7.95%,跑输基准超20点近3年收益:-41.72%,跑输基准超40点(截止2024年底)

平安安心灵活2022-2024年连续三年大幅跑输基准及同类平均,2023年跑输近17点,2024年跑输近19点。如果按浮动管理费新规,这3年的管理费还得腰斩。

该基金近三年最大回撤高达49.66%,但平安基金官网竟仅将其风险评级定为**"中风险"。在行业惯例中,"中风险"应代表风险收益相对平衡的产品,如此巨幅波动与深度亏损,显然远超普通投资者对"中等风险"的承受预期**。

该基金交易成本率1.52%,是管理费(0.6%)的2倍多,换手率呈逐年上涨趋势,达行业均值的近3倍。

交易佣金本为基金买卖股票时支付给券商的正常费用,由投资者承担。当佣金规模异常膨胀,甚至超越管理费时,在非量化的情况下,驱动因素已难以用常规投资来理解。

据相关报道,业内存在"基金佣金换券商研报与销售支持"的潜规则”(即"派点")。基金经理可能为获取券商资源,有意增加交易量推高佣金,形成利益输送通道。

无论佣金因何高涨,最终成本均由基金净值承担,直接侵蚀投资者收益。高换手率伴随低收益率,显示这些交易并未创造价值,反而成为投资者的沉重负担。

平安基金的高佣金现象暴露了基金行业的深层顽疾依然存在。

投资者在选择基金时,不仅要关注管理费等显性成本,更要警惕交易佣金等隐性成本对收益的侵蚀。监管部门的降佣新规虽有成效,但要根本解决问题,还需要更长时间发挥效果。