鲁政委:债市全年低点出现在何时? 鲁政委2020中国经济展望 鲁政委完整版

鲁政委 顾怀宇 郭再冉(鲁政委系兴业银行首席经济学家、中国首席经济学家论坛理事)

利率

2019年降息周期以来,10年国债收益率的全年低点容易出现在8月和12月。产生这样的规律的原因是什么?本文对此重点分析。

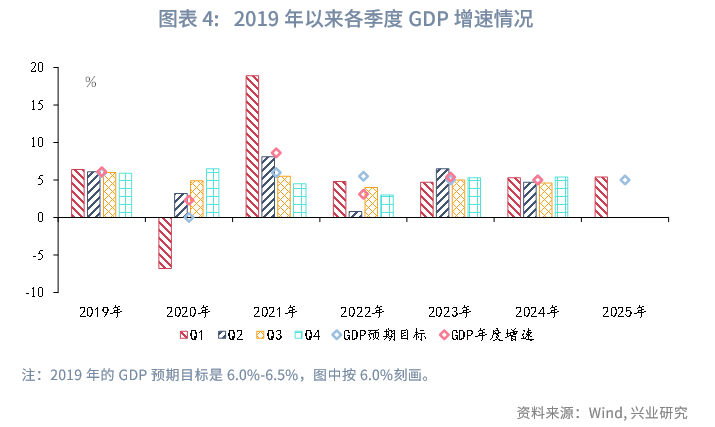

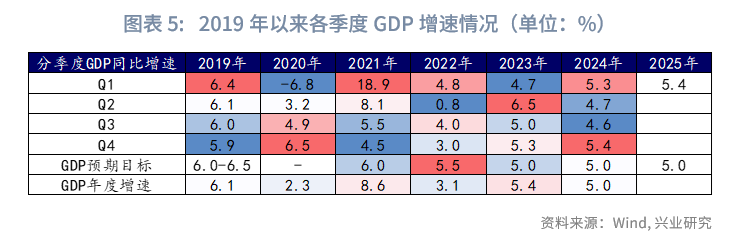

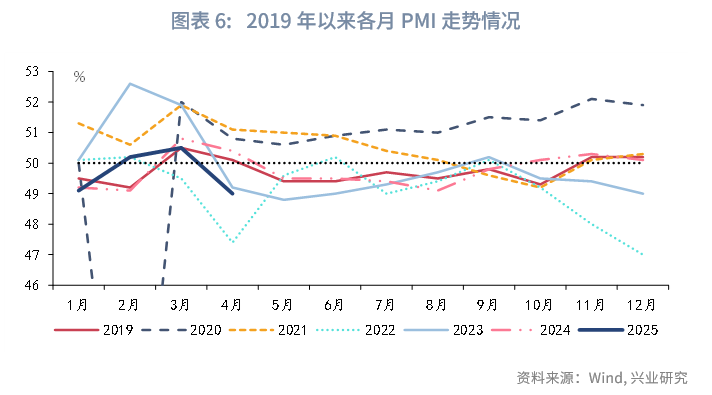

从基本面来看,2019年以来,从Q2开始,GDP增速容易低于全年预期目标和年度增速,PMI容易进入下行或者低于枯荣线的阶段,而政策发力可能使得Q4的PMI和GDP增速回升,因此,Q2至Q3往往是债市受基本面下行驱动最为明显的阶段。

从政策面来看,由于基本面容易在Q2至Q3走弱,稳增长政策往往在年中和8月之后发力。年内第一次降息往往发生在1月至7月之间,但政策在年中发力后,市场仍有宽松预期。年内第二次降息往往发生在Q3(8月为主),且容易成为较大力度财政政策的前奏,因此,第二次降息落地后,债市往往下探至年内低点,随后伴随财政政策发力、资金价格回升,债市利率向上回调,债市利率容易在8月探底。

流动性和机构行为是债市利率的年内低点也容易出现在12月的原因。债市利率在8月下探至低位后,向上回调,但此后,12月债市利率季节性下行,债市利率的低点容易再现。这主要是由于央行往往会呵护年末流动性,资金环境相对友好,保险在年末季节性增配,基金往往也会抢跑定价市场,助推利率下行。

今年的债市低点何时出现?我们认为往年的运行规律对今年仍有指导意义,高频数据显示Q2基本面较Q1转弱,关税博弈不确定仍存,5月初年内第一次降息落地,10年国债利率上行幅度有限。后续降息或仍有空间,第二次降息落地后,10年国债利率的年内低点或也随即到来,按往年经验时间点大概率落于Q3。若第二次降息幅度为10-20bp,由第二次降息牵引的债市利率低点可能接近前低1.60%。若关税摩擦升级、基本面持续超预期走弱、货币政策进一步宽松,10年国债利率低点1.45%-1.55%区间。但第二次降息落地后,稳增长政策或“紧随其后”,需警惕债市向上回调。此外,12月是债市季节性下行、容易出现全年低点的月份,但今年商业银行营收压力较大,季末月可能会倾向于卖出债券调节,12月作为年末月,可能会出现银行卖债的扰动,导致债市利率下行动力减弱,利率低点出现的概率或低于往年。

近年来,债市走势的全年节奏呈现一定的规律,全年低点往往出现在8月和12月,产生这样的规律的原因是什么?本文对此重点分析。

一、债市全年低点出现的规律

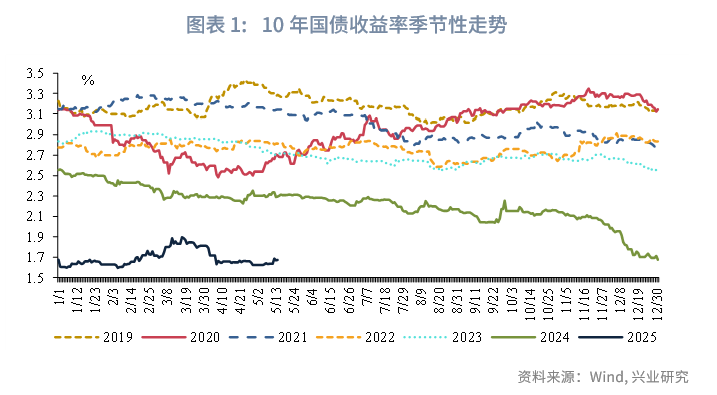

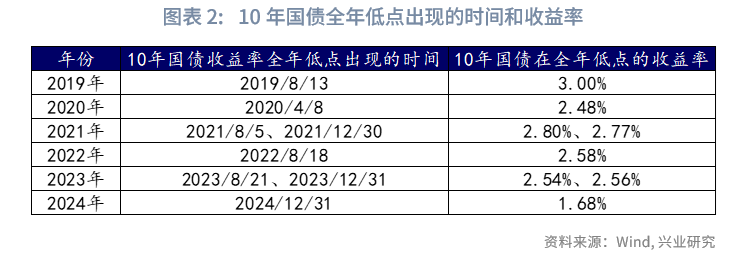

2019年降息周期以来,10年国债收益率的全年低点容易出现在8月和12月。具体来看:

2019年,10年国债收益率全年低点出现在2019/8/13,收益率为3.0%。2020年,10年国债收益率的全年低点出现在2020/4/8,收益率为2.48%(疫情影响)。2021年,10年国债收益率的全年低点出现在2021/12/30,收益率为2.77%;同时,2021/8/5,10年国债也曾下探至低点附近,收益率为2.80%。

2022年,10年国债收益率的全年低点出现在2022/8/18,收益率为2.58%。2023年,10年国债收益率的全年低点出现在2023/8/21,收益率为2.54%;同时,2023/12/31,10年国债再次探至低点附近,收益率为2.56%。2024年,10年国债收益率的全年低点出现在2024/12/31,收益率为1.68%。

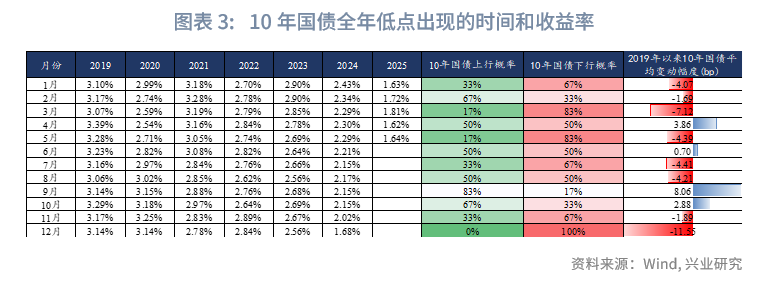

从债市月度走势的季节性情况来看,2019年至2024年,10年国债收益率在9月上行的概率为83%,平均上行幅度为8.06bp,是各月中上行概率和上行幅度最大的月份,主要原因即8月10年国债收益率容易触达全年低点;10年国债收益率在12月下行的概率为100%,平均下行幅度11.55bp,是各月中下行概率和下行幅度最大的月份,即使不考虑2024年12月利率下行幅度的极端情形,2019年至2023年,10年国债收益率在12月的平均下行幅度为6.95bp,也是各月中下行幅度的较大水平。

二、8月与12月容易出年内低点的原因

我们从基本面、资金面、政策面、机构行为等角度来分析2019年降息周期以来10年国债收益率的全年低点容易出现在8月和12月的原因。

2.1 基本面

从基本面角度来看,2019年以来,Q1往往基本面尚可,除了2020年(疫情影响)和2023年(疫情全面放开)的年份,Q1的GDP增速低于全年增速之外,其余年份Q1的GDP增速均高于全年增速。但从Q2开始,经济基本面容易走弱,具体来看,除了2020年和2022年受疫情影响最大的两年之外,其余年份中,从Q2开始,GDP增速容易低于全年预期目标,PMI容易进入低于枯荣线的阶段,而政策发力可能使得Q4的PMI和GDP增速回升,因此,Q2至Q3往往是债市受基本面下行驱动最为明显的阶段。具体来看:

2019年,Q1的GDP增速录得6.4%,处于预期目标区间(6%-6.5%)上沿,3月PMI录得全年高点50.5%;随后基本面走弱,Q2的GDP增速录得6.1%,持平全年增速,落在预期目标区间(6%-6.5%)下沿,之后逐季下降,Q3、Q4的GDP增速均低于预期目标区间和全年增速;PMI自3月后也趋势性回落,5月至10月持续处于枯荣线以下,11月、12月PMI才回升至枯荣线以上。

2021年,Q1的GDP受低基数影响,增速大幅提升,3月PMI录得全年高点51.9%;Q2起GDP增速回落,Q3、Q4的GDP增速均低于预期目标区间和全年增速,PMI自3月后也趋势性回落,10月触达低点49.2%,11月、12月PMI回升至枯荣线以上。

2023年,Q1的GDP增速较低,Q2的GDP在低基数效应下增速录得6.5%,随后GDP增速回落,Q3、Q4的GDP增速均低于全年增速;2月、3月,PMI录得全年高点52.6%、51.9%,随后基本回落至枯荣线以下;在低基数和宽信用政策出台的背景下,Q4的GDP增速高于Q3和预期目标。

2024年,Q1的GDP增速录得5.3%,3月PMI录得全年高点50.8%,随后基本面转弱,Q2、Q3的GDP增速回落至4.7%、4.6%(预期目标和年度增速均为5%),PMI也下探,5月至9月PMI均运行在枯荣线以下;Q4受益于政策发力,GDP增速回升至5.4%,10月及之后PMI也回升至枯荣线以上。

2020年和2022年的经济节奏受疫情扰动较大,具体来看,2020年,经济增速前低后高,Q1的GDP增速录得-6.8%,PMI大幅低于枯荣线,随后GDP增速逐步抬升,PMI持续位于枯荣线以上,债市利率相应地“V型”反转,Q2起利率持续上行。2022年,Q1经济增速尚可,GDP增速录得4.8%,随后经济下行压力加大,PMI基本位于枯荣线以下,全年经济增速不及预期目标。

2.2 政策面与资金面

基本面的走势是影响政策节奏的重要因素,基于前文所述,近年来,Q2至Q3基本面容易走弱,因此政策也容易在此阶段相继发力。降息、基本面和资金面是助推债市利率容易在8月探底的重要原因,降准、央行投放、机构行为是助推债市利率容易在12月探底的重要原因。

2.2.1 货币政策

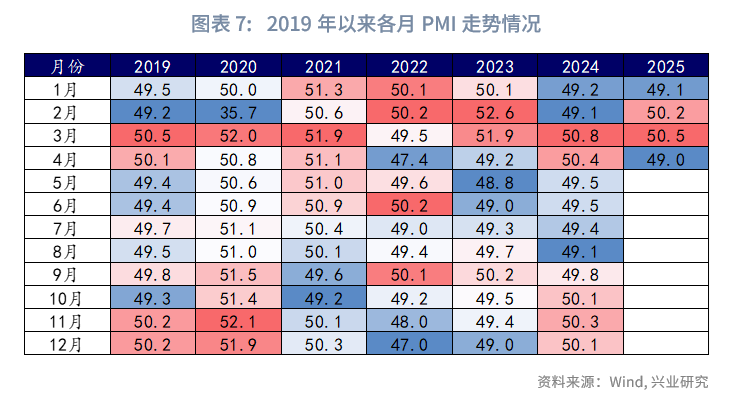

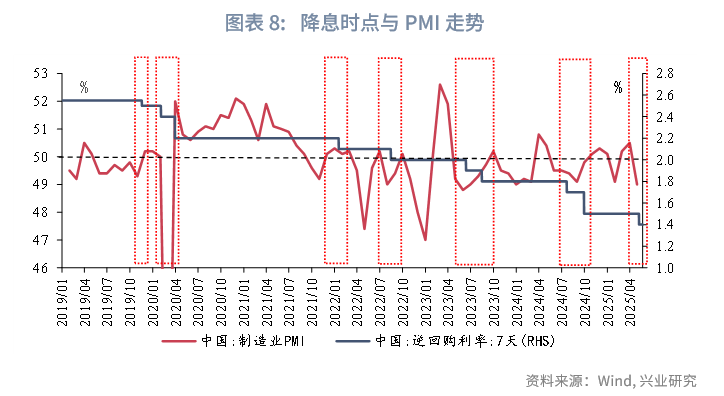

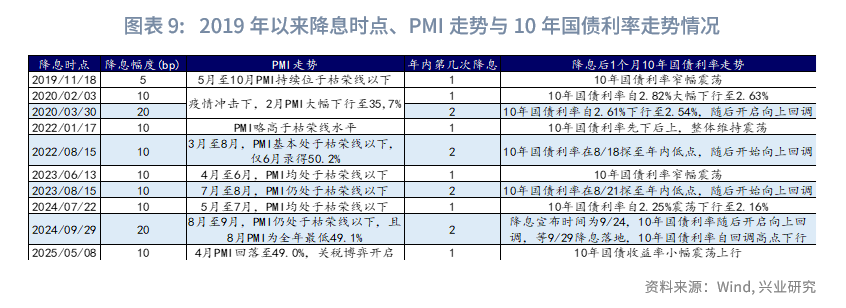

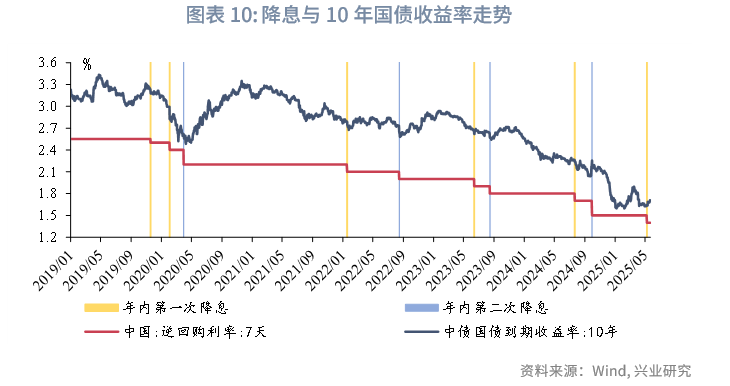

在货币政策方面,从降息来看,2019年以来,以OMO利率观察,全年降息次数最多2次,单次降息幅度最大为20bp(通常发生在年内第二次降息),全年累计降息幅度最大为30bp。降息通常发生在PMI连续低于枯荣线或有较大外部因素冲击(疫情、关税等)的阶段。

年内第一次降息通常发生至1月至7月之间,2022年至2024年第一次降息的落地时点分别为2022/1/17、2023/6/13、2024/7/22,幅度均为10bp。第一次降息落地至第二次降息的时间区间(2022年1月至8月、2023年6月至8月、2024年7月至9月),PMI基本仍在枯荣线以下,流动性偏宽松(下文详述),债市仍有宽松预期,第一次降息落地后1个月,10年国债收益率维持震荡或趋于下行。

年内第二次降息通常发生在Q3,2022年至2024年第二次降息的落地时点分别为2022/8/15、2023/8/15、2024/9/29,幅度分别为10bp、10bp、20bp。第二次降息落地后,PMI通常有所改善,2022年9月、2023年9月、2024年10月至12月的PMI均回升至枯荣线以上。同时,第二次降息落地在Q3,Q2至Q3经济走弱后,稳增长政策往往会出台托底经济增长以尽可能实现全年GDP目标,第二次降息往往是全年较大力度的稳增长政策的前奏,因此第二次降息落地后,10年国债收益率往往容易下探至年内低点,随后向上回调。具体来看,2022年、2023年第二次降息落地均在8月15日,10年国债收益率触达年内低点的日期分别为2022/8/18、2023/8/21,随后向上回调;2024年第二次降息落地时点为9月29日,但央行在9月24日的新闻发布会上已经宣布了降息,10年国债收益率在9月25日触达了1月至10月内的最低点(全年低点在12月末,起于11月以来的下行行情),随后向上回调。

2020年受疫情冲击影响,2月PMI大幅下行,央行在2月和3月连续降息,降息落地时间分别为2020/2/3、2020/3/30,幅度分别为10bp、20bp。第一次降息落地后1个月,10年国债收益率窄幅震荡,第二次降息落地后,10年国债在2020/4/8触达全年低点,随后向上回调。2019年全年只降息1次,降息落地时点为2019/11/18,幅度为5bp,降息落地后1个月,10年国债利率窄幅震荡。2021年,仅9月和10月的PMI位于枯荣线以下,其余月份的PMI均在枯荣线以上,全年未降息。

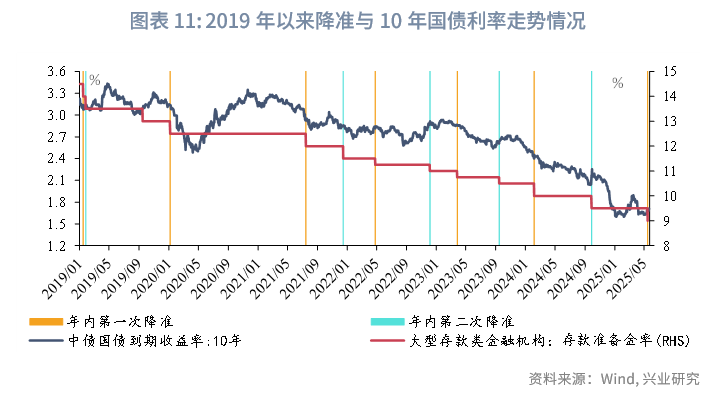

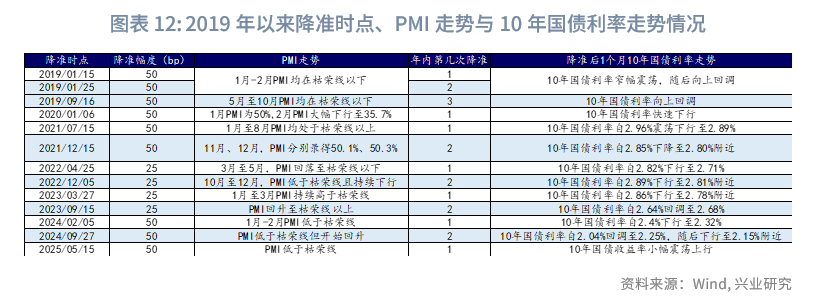

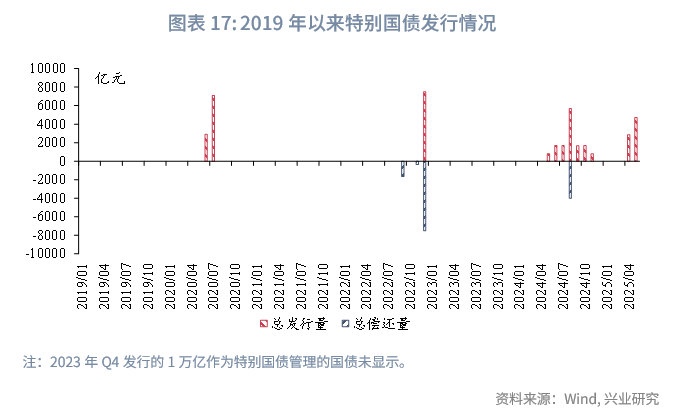

从降准来看,降准更多体现流动性管理的职能,与降息相比,降准与PMI的关联性较弱,在PMI位于枯荣线以上的阶段,降准也可以触发。2019年以来,以全面降准观察,第一次降准通常发生在1月至7月之间,第二次降准通常发生在8月至12月,两次降准的时间间隔普遍为5个月至8个月。第二次降准容易①配合稳增长政策同步出台,其落地时点可能滞后于债市年内低点,处于债市向上回调的阶段,例如2019/9/16降准[为年内第三次降准],年内低点出现在2019/8/13;2023/9/15降准,年内低点出现在2023/8/21;2024/9/27降准,1月-10月的低点出现在2024/9/25;②维护年末流动性,例如2021/12/15降准、2021年10年国债收益率全年低点出现在2021/12/30;2022/12/5降准,起到缓解赎回潮的作用。

2.2.2 除货币政策之外的稳增长政策(以财政政策为主)

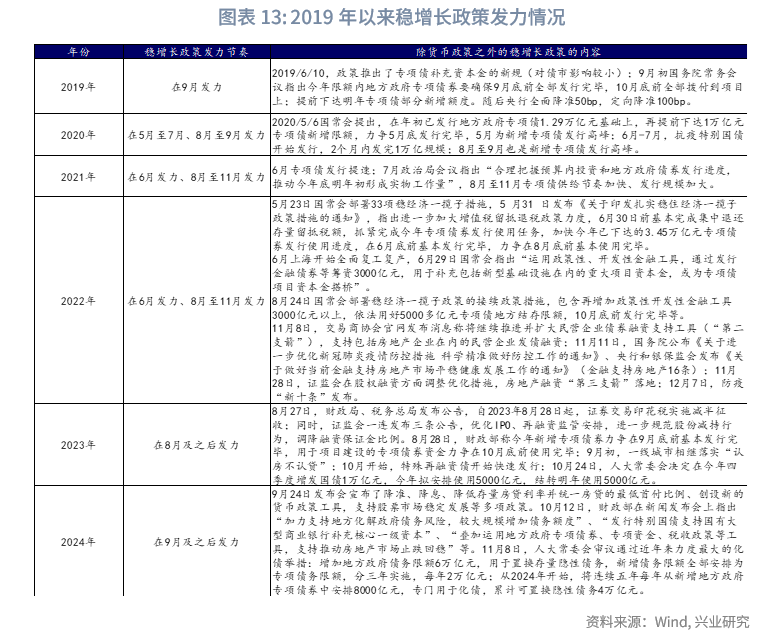

稳增长政策的节奏和力度也是牵动债市走势的重要因素,除了货币政策之外,2019年以来的稳增长政策主要包括财政政策(政府债加速发行等)和准财政政策(政策性开发性金融工具)、房地产政策、支持资本市场相关政策等。从稳增长政策的节奏来看,由于2019年以来,基本面容易在Q2至Q3走弱,因此年内稳增长政策的节奏也通常在年中、8月及之后发力,年中稳增长政策发力后,基本面仍有惯性下行压力,市场宽松预期仍在,对债市扰动较小;8月及之后发力的稳增长政策力度往往较大(前夕通常由降息落地作为“前奏”),带动债市利率从8月的低点向上回调。具体来看:

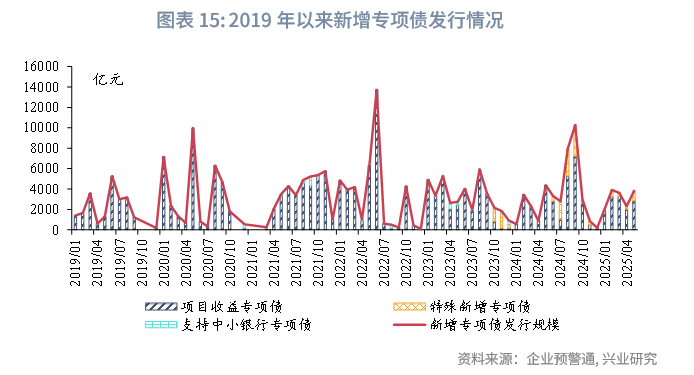

2019年,10年国债利率全年低点出现在2019/8/13(3.0%),稳增长政策主要在9月发力。9月初国常会指出今年限额内地方政府专项债券要确保9月底前全部发行完毕,10月底前全部拨付到项目,并提前下达明年专项债部分新增额度;同时,9月中美贸易摩擦缓和,市场对猪通胀的担忧上升。上述因素共同促使10年国债利率自低点向上回调。

2020年,10年国债利率全年低点出现在2020/4/8(2.48%),稳增长政策主要在5月至7月、8月至9月发力。2020/3/30降息落地,2020/5/6国常会提出,在年初已发行地方政府专项债1.29万亿元基础上,再提前下达1万亿元专项债新增限额,力争5月底发行完毕,5月为新增专项债发行高峰;6月-7月,抗疫特别国债开始发行,2个月内发完1万亿元。8月至9月,新增专项债供给放量,是继5月后全年的又一发行高峰。10年国债利率自4月的低点向上回调。

2021年,10年国债利率全年低点出现在2021/8/5(2.80%),稳增长政策主要在6月、8月至11月发力。6月专项债发行提速,10年国债利率小幅向上回调后延续下行,7月政治局会议指出“合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量”,8月至11月专项债供给节奏加快、发行规模加大,10年国债利率自8月的低点向上回调。

2022年,10年国债利率全年低点出现在2022/8/18(2.58%),稳增长政策主要在6月、8-11月发力。5月下旬《关于印发扎实稳住经济一揽子政策措施的通知》发布,指出6月30日前基本完成集中退还存量留抵税额,加快今年已下达的3.45万亿元专项债券发行使用进度,在6月底前基本发行完毕,力争在8月底前基本使用完毕。同时,6月上海全面复工复产,6月29日国常会指出发行政策性开发性金融工具3000亿元。10年国债利率在6月向上回调,但7月进一步下行。8月15日降息落地,8月24日国常会部署稳经济一揽子政策的接续政策措施,包含再增加政策性开发性金融工具3000亿元以上,依法用好5000多亿元专项债地方结存限额,10月底前发行完毕等。11月防疫政策优化,房地产政策“第二支箭”扩容、“第三支箭”落地。8月以来一系列稳增长政策发力的背景下,10年国债利率自低点向上回调。

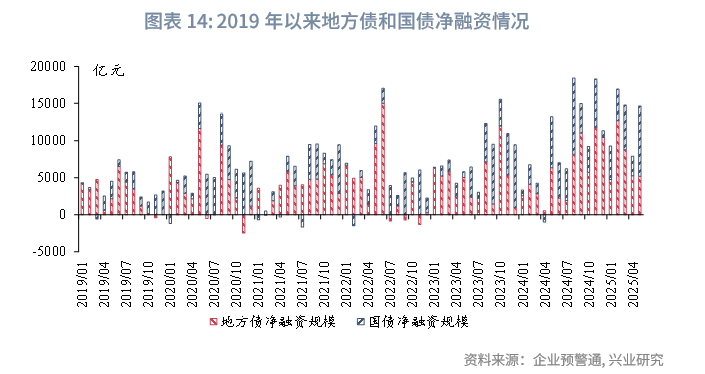

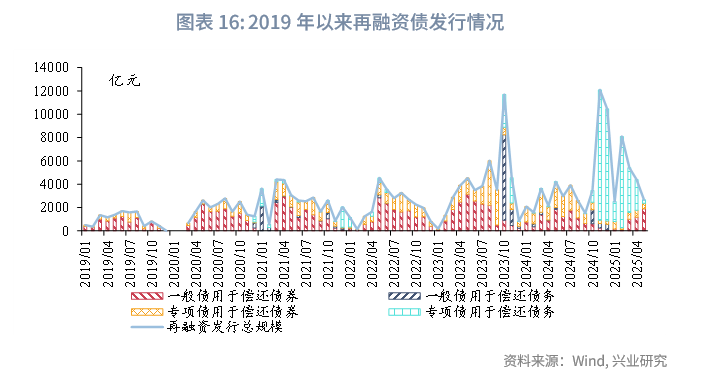

2023年,10年国债利率全年低点出现在2023/8/21(2.54%),稳增长政策主要在8月及之后发力。8月15日降息落地;8月28日,证券交易印花税实施减半征收;同时,证监会优化IPO、再融资监管安排,进一步规范股份减持行为,调降融资保证金比例;财政部称今年新增专项债券力争在9月底前基本发行完毕,用于项目建设的专项债券资金力争在10月底前使用完毕。9月初,一线城市相继落实“认房不认贷”。10月开始,特殊再融资债开始快速发行;10月24日,人大常委会决定在今年四季度增发国债1万亿元,今年拟安排使用5000亿元,结转明年使用5000亿元。8月之后,新增专项债、特殊再融资债、新增国债轮番上场,9月央行降准以配合政府债发行,但政府债供给压力仍大,资金价格明显回升,10年国债利率自低点向上回调。

2024年,10年国债利率前1月至10月的低点出现在2024/9/25(2.03%),稳增长政策主要在9月及之后发力。9月24日,央行宣布降息降准、降低存量房贷利率并统一房贷的最低首付比例、创设新的货币政策工具,支持股票市场稳定发展等多项政策。10月12日,财政部在新闻发布会上指出“加力支持地方化解政府债务风险,较大规模增加债务额度”、“发行特别国债支持国有大型商业银行补充核心一级资本”等举措。11月8日,人大常委会审议通过近年来力度最大的化债举措,包括增加地方政府债务限额6万亿元,用于置换存量隐性债务,新增债务限额全部安排为专项债务限额,分三年实施,每年2万亿元;从2024年开始,将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。2024年8月至12月,政府债供给压力加大,资金价格也显著回升,10年国债利率自低点向上回调,但11月中旬起,随着机构抢跑定价货币宽松预期,10年国债利率进一步创新低。

2.2.3 资金面

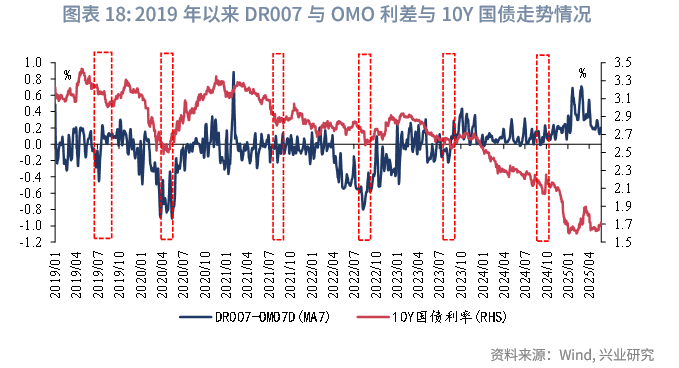

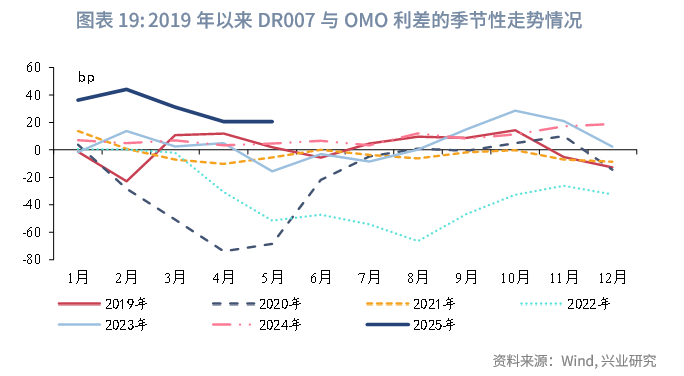

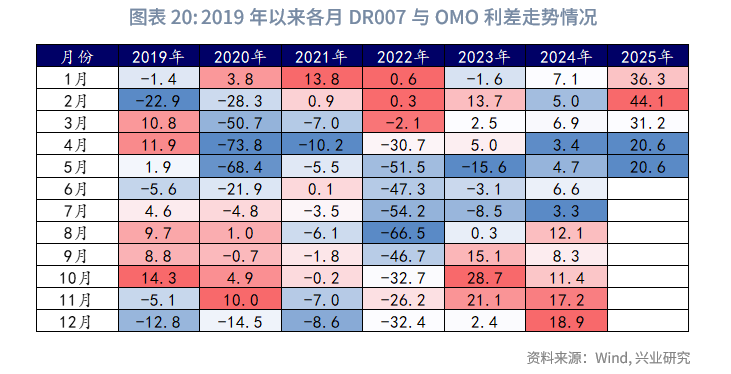

资金价格作为高频数据,与债市利率的联动也更为紧密,资金价格的变盘可能同步或领先于债市利率变盘。从资金的节奏来看,我们以DR007与OMO利率的差值的月度中位数作为月度资金价格的观察指标。资金价格与基本面、政策面的走势相关性较大,在基本面偏弱时,资金利率趋于下行,当财政政策发力,政府债供给放量,资金面容易收敛,资金价格趋于上行。从2019年以来的情况来看,资金价格在Q2至Q3往往处于全年较低水平,牵引10年国债利率至年内低点,Q3期间容易发生资金面变盘,带动10年国债利率向上回调。

具体来看,2019年,DR007与OMO7D中位数在6月触达相对低点后,7月开始反转上行,领先于10年国债利率的年内低点;2020年,DR007与OMO7D中位数在4月触达相对低点,5月开始上行,领先于10年国债利率的年内低点;2021年、2022年,DR007与OMO7D中位数在8月触达相对低点后,与随后反转上行,与10年国债利率的年内低点基本同步;2023年、2024年,R007与OMO7D中位数在7月触达相对低点,8月反转上行,领先于10年国债利率的年内低点。

2.3 机构行为角度

前文主要分析了近年来债市利率的年内低点容易出现在8月的原因,8月之后,在稳增长政策出台、资金利率变盘等因素作用下,债市倾向于向上回调;但此后,12月往往是债市利率季节性下行的月份,也是容易出现债市利率低点的月份,2021年、2023年、2024年,债市利率的全年低点均出现在12月。除了2024年10年国债利率在12月大幅下行创新低之外,10年国债利率在2021年12月、2023年12月达到的年内低点与8月相近。

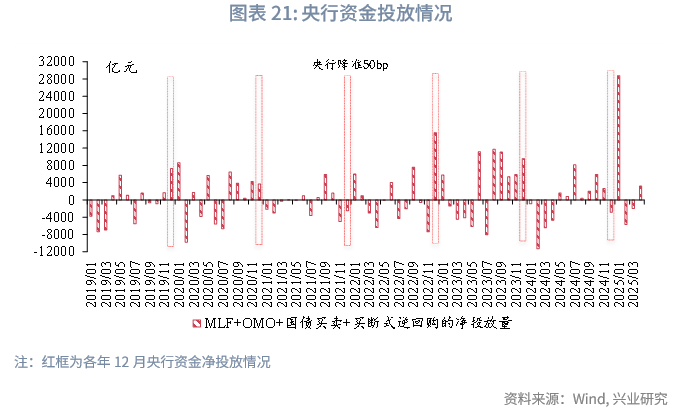

债市利率在12月季节性下行且容易出现全年低点的主要原因是,一方面,在年末,流动性往往相对宽松,2019年至2023年,DR007与OMO7D中位数在12月均是年内相对较低的水平(详见图表20),央行资金投放规模也相对较大,在债市全年低点出现在12月的年份中,2021年12月年央行OMO+MLF合计净回笼资金2500亿元,但央行降准50bp;2023年12月,央行OMO+MLF合计净投放9580亿元。

2024年较为特殊,2024年12月央行MLF+OMO+国债买卖+买断式逆回购净回笼2830亿元,降准落空,DR007与OMO7D月度是全年最高水平(可能是央行有防范长端利率风险的诉求),但“适度宽松”的货币政策定调点燃了机构宽货币预期,做多情绪火热,机构行为助推10年国债利率大幅创新低。

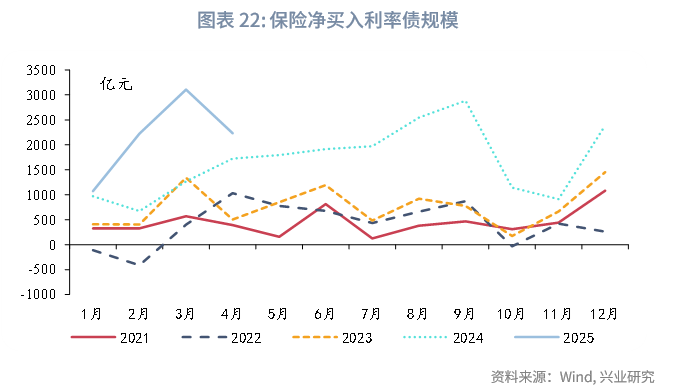

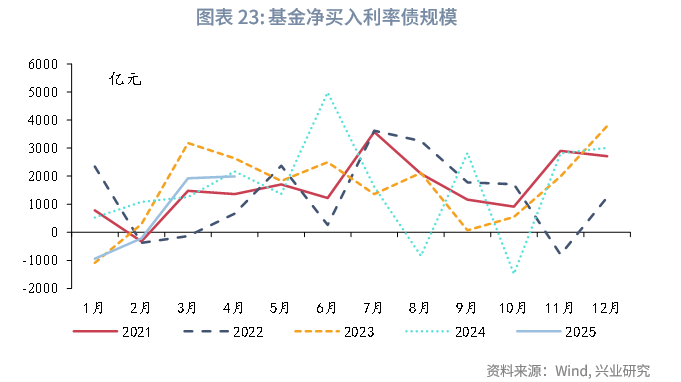

另一方面,年末配置机构会季节性增配,基金往往也会抢跑定价市场。具体来看,2021年以来,除了2022年赎回潮阶段,2021年、2023年、2024年保险、基金12月净买入利率债的规模均为全年高位水平。

三、今年的债市低点可能出现在何时

基于前文分析,近年来,在基本面、资金面、政策节奏和机构行为的牵引下,债市利率容易在8月和12月触达年内低点。历年来的债市运行节奏对今年的市场或仍有指导意义。

从今年的情况来看,Q1的经济基本面较好,GDP增速为5.4%,Q2关税博弈开始,高频数据显示Q2的GDP增速或低于Q1,4月PMI下降至49%。2025年5月7日,国新办举行新闻发布会介绍“一揽子金融政策支持稳市场稳预期”有关情况,央行宣布降准0.5个百分点,降息10bp,结构性货币政策工具利率和个人住房公积金贷款利率均下调25bp等多项政策。降息落地后,10年国债利率小幅向上波动。根据往年经验,第一次降息落地后,基本面仍有下行压力,债市利率上行幅度有限,且回调后仍趋于下行,市场仍隐含宽货币预期。今年关税博弈的不确定性仍在,Q3基本面或仍有下行压力,年内降息仍有空间,第二次降息落地后,10年国债利率的低点或也随即到来,时间点大概率落于Q3,按往年经验8月的可能性较大。

同时,考虑到今年债市“低起点”的特征,10年国债收益率在1月6日和2月6日均触达年初至今(2025/5/30)的最低点1.6%,隐含了约30-40bp降息预期,点位超前定价了降息幅度。5月OMO利率下调10bp至1.4%,10年国债收益率在1.7%附近,隐含了约15bp的降息预期,参考往年经验,第二次降息的幅度可能为10-20bp,10年国债利率的年内低点若隐含20bp降息幅度,则点位大致落于1.6%-1.65%区间,因此由第二次降息牵引的债市利率的低点可能与1月至2月债市的低点相近。若10年国债利率向下突破前低1.6%,需要降息预期进一步加码,可能的触发情形是关税摩擦升级、稳增长政策不及预期、基本面持续超预期走弱、货币政策进一步宽松等,从往年经验来看,隐含30-40bp降息预期已是极限,在OMO利率为1.4%的条件下,对应10年国债利率在1.45%-1.55%区间。此外,值得注意的是,考虑到当前政策的协同性提高,第二次降息落地后,稳增长政策或“紧随其后”,需警惕债市利率向上回调。

12月是债市季节性下行的月份,12月债市利率大幅创新低需要在第二次降息落地后的OMO水平下继续隐含较大的降息预期,考虑到当前政策利率绝对水平已经较低,市场经历了Q1的“教训”后,对宽松预期的抢跑可能不会再向2024年12月那般极端(2024年12月的全年低点在OMO利率1.5%的条件下隐含降息预期30bp)。同时,值得注意的是,今年商业银行营收压力较大,季末月可能会倾向于卖出债券调节利润,今年3月,大行净卖出国债老券、政金债老券、地方债规模约4000亿元,大幅高于往年季末月的水平。12月作为年末月,可能会出现银行卖债的扰动,导致债市利率下行动力减弱,利率低点出现的概率或低于往年。