熊园:6月出口延续偏强,下半年呢? 熊园 熊园园四川

熊园、薛舒宁(熊园 系国盛证券首席经济学家、中国首席经济学家论坛理事)

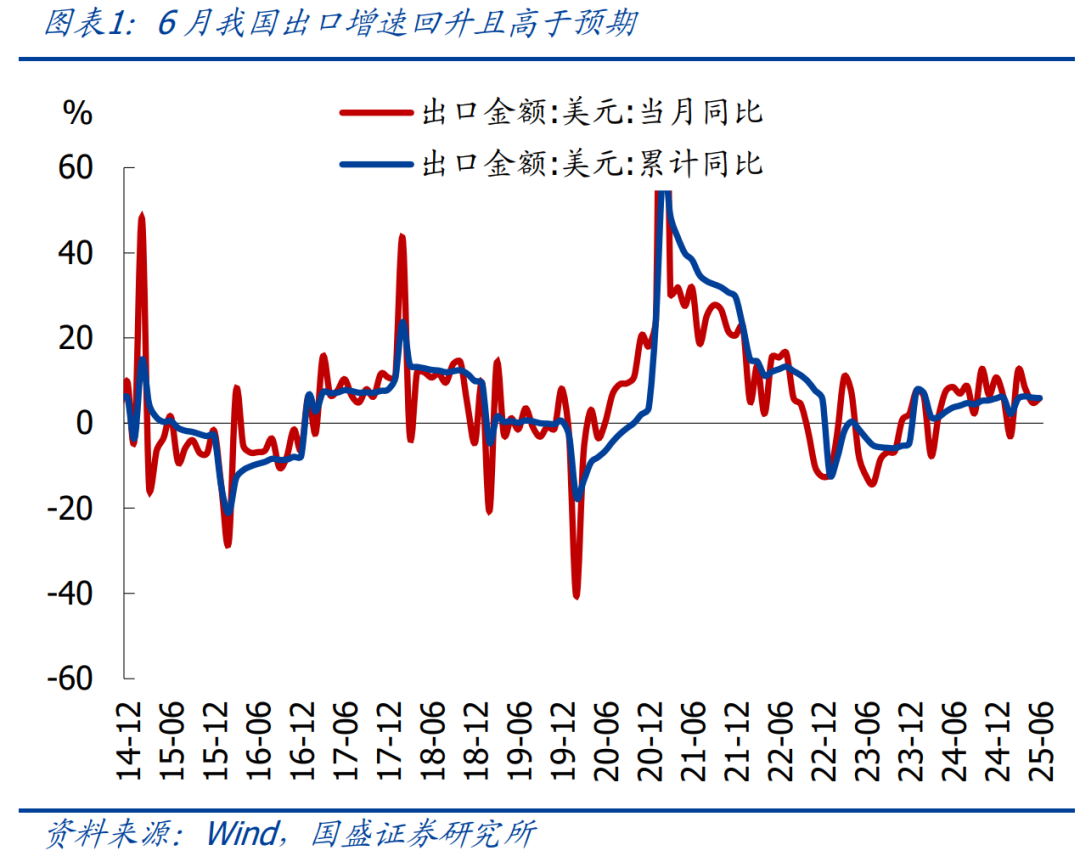

事件:按美元计,6月中国出口同比5.8%,预期3.2%,前值4.8%;6月中国进口同比1.1%,预期0.2%,前值-3.4%。

核心观点:二季度出口保持强韧性,7月仍有望小幅正增,8月起转负压力将明显加大;受出口和生产的强带动,预计二季度我国GDP增速有望5.2%左右、对应上半年可能5.3%左右,预示7月政治局会议应会有新政策、但可能难以强刺激、力度上可能更接近“托而不举”;此外,继续紧盯美国与中国、欧盟的关税谈判进展,关注8.1和8.12两个时间节点。

1、单月看,6月我国出口增速回升至5.8%,主因对美出口降幅显著收窄、属于5.12中美互降关税效果的滞后显现。

2、季度看,二季度出口保持较强韧性、同比增速高达6.2%,高于一季度的5.7%、也高于2024年全年水平,主因“抢出口”、“抢转口”,叠加我国不断开拓东盟、非洲、中东等新市场。

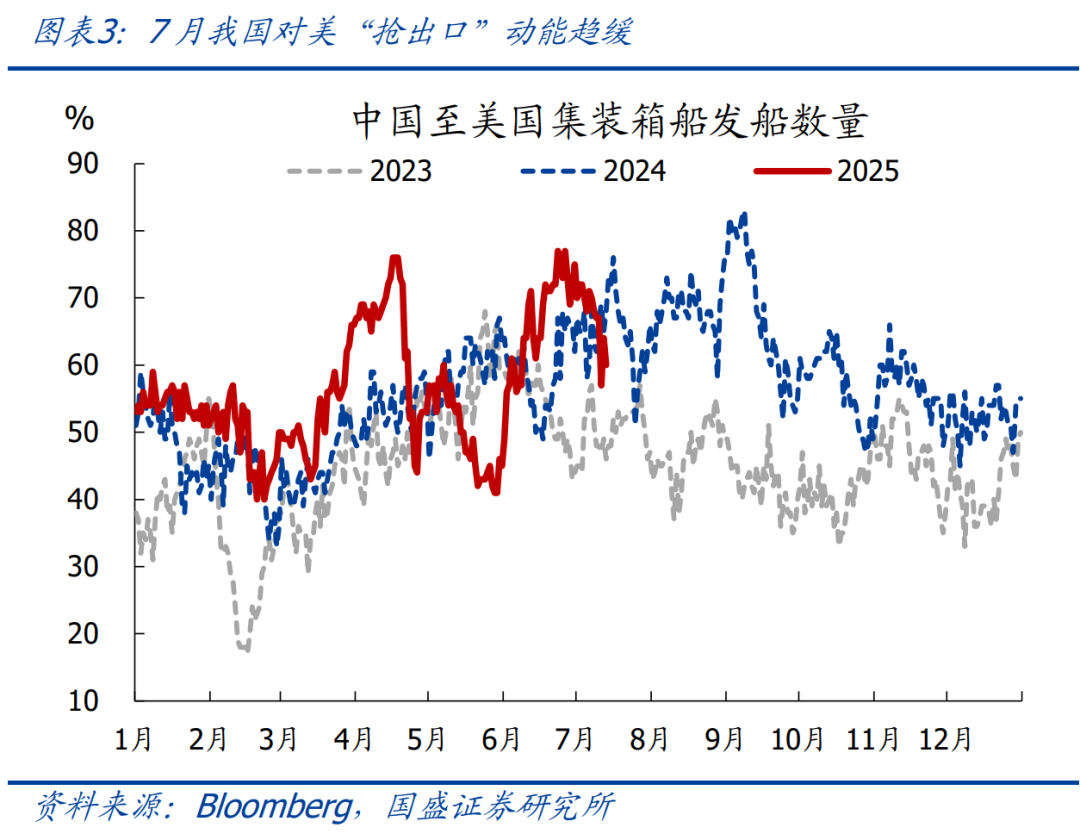

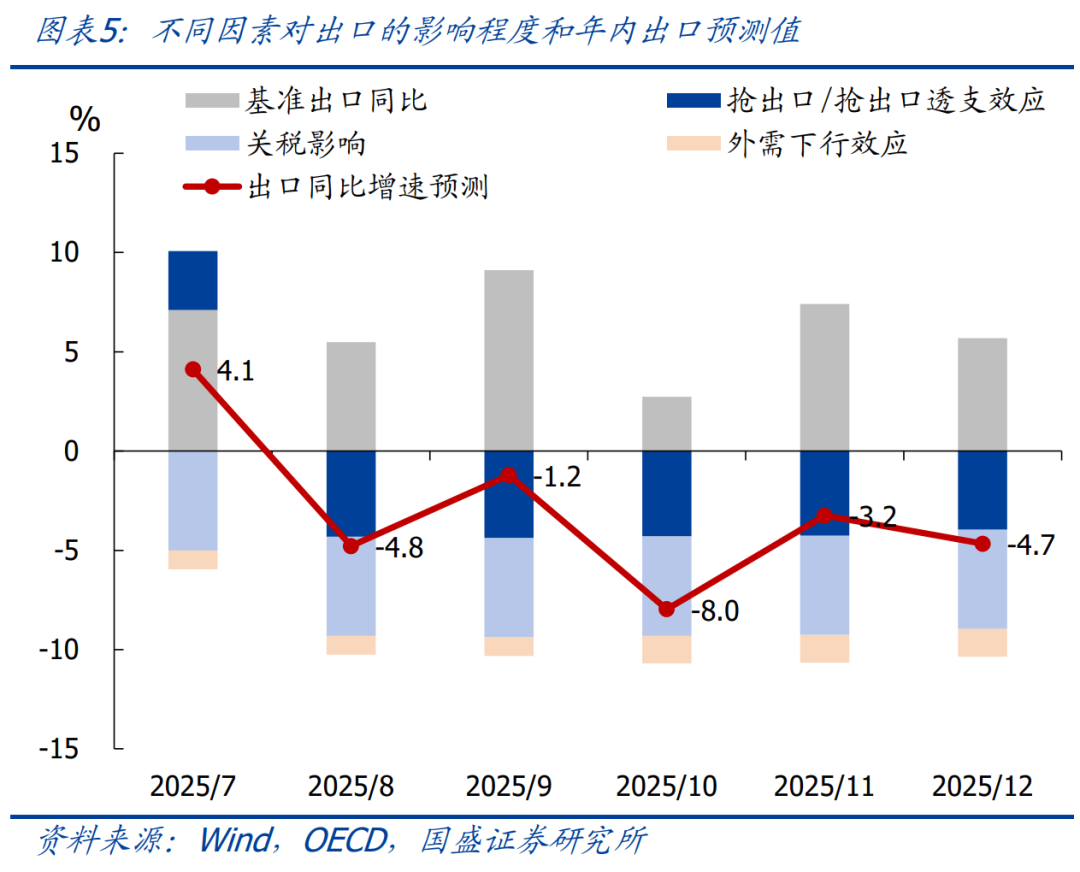

3、往后看,预计7月我国出口有望维持小幅正增,8月起随着“抢出口”效应减退,叠加关税冲击全球外需,后续出口转负的可能性应会明显加大。

4、具体看,6月我国贸易有以下特征:

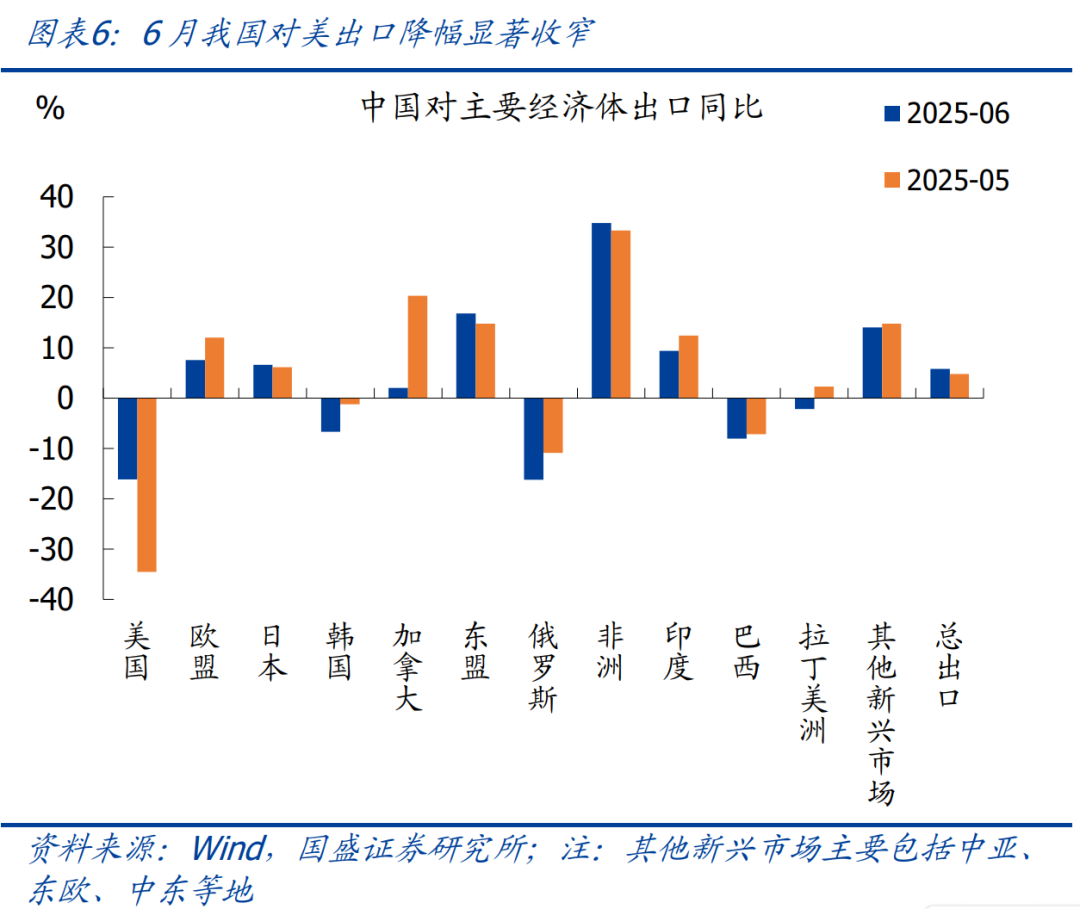

>分国别看,6月我国对美出口降幅显著收窄,对东盟、非洲、中东出口延续高增,对欧盟出口小幅回落。

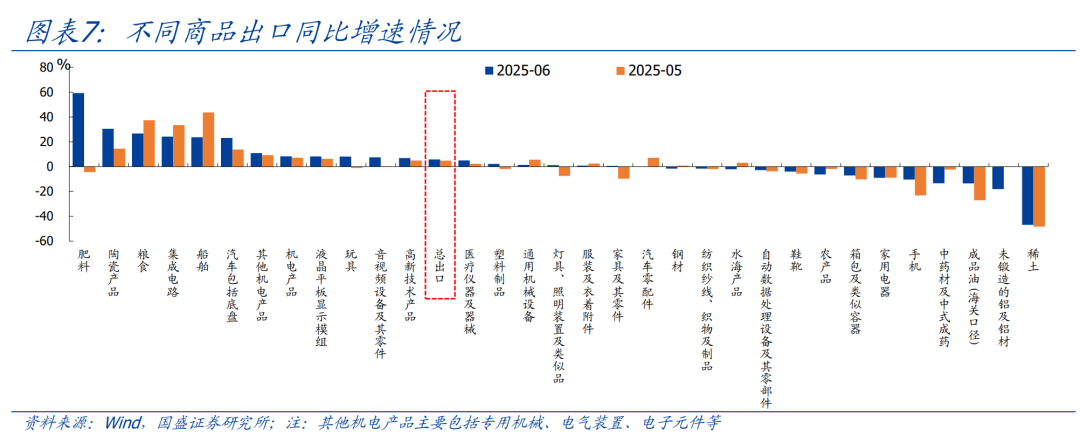

>分商品看,6月机电产品出口仍强于整体,其中:交运设备、专用机械和电子中间品出口偏强;受圣诞备货影响,玩具、灯具出口增速回升;出口管制影响下,稀土出口降幅仍大。

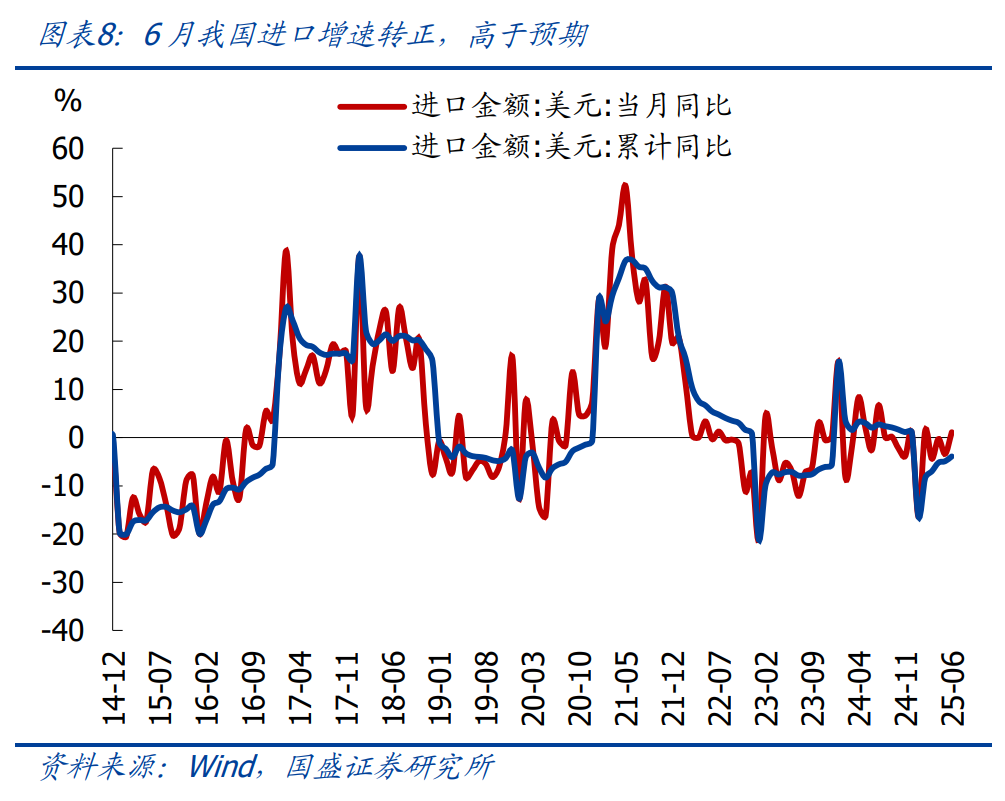

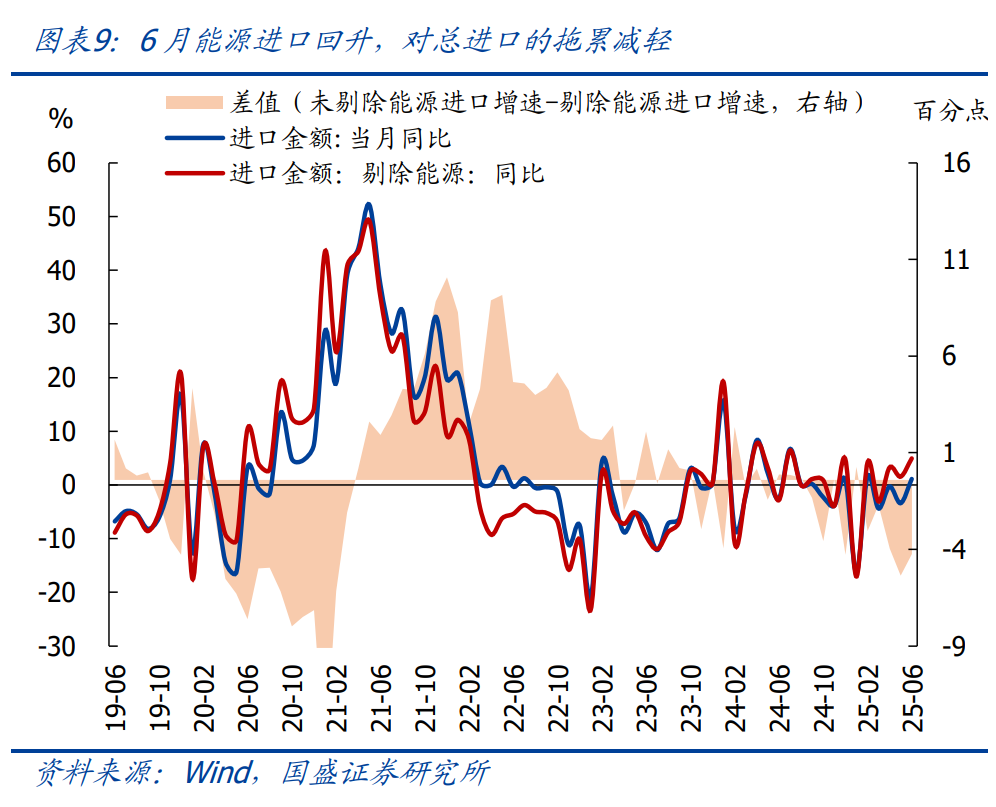

>进口看,6月进口同比增速转正,高于预期和前值;上半年我国进口累计同比降3.9%,主要受国际贸易政策不确定性、大宗商品价格下跌等多种因素影响。

正文如下:

1、整体看,6月我国出口增速回升,对美出口显著改善是主因;二季度出口保持较强韧性,月均增速高达6.2%。

6月我国出口同比增5.8%,高于Wind一致预期3.2%和前值4.8%;环比增2.9%,强于季节(2015-2024年同期均值为2.4%);二季度出口同比增速为6.2%,高于一季度的5.7%、也高于去年全年的5.8%。具体如下:

6月我国对美出口降幅显著收窄,5.12日内瓦会谈中美互降关税效果显现。

根据我们在《5月出口延续为正,“抢出口”还能持续多久?》中的分析,由于5月14日起美国才正式降低对华关税,且从关税降低到实际出货需要时间(从订舱、装货到海关放行可能需要2-3周时间),因此中美互降关税效果可能在6月才会完全显现。6月我国对美出口降幅收窄18.4个百分点至16.1%,对出口的拖累减少2.6个百分点。

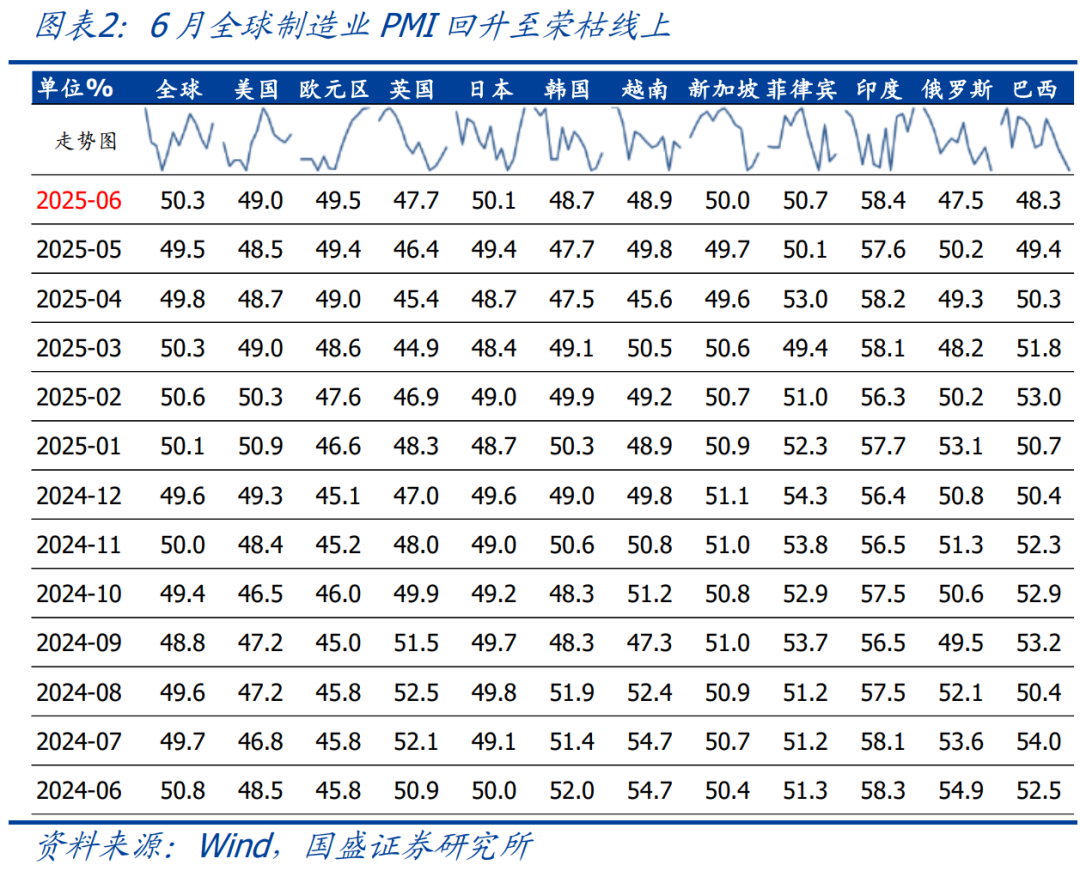

>6月外需边际回暖,支撑我国出口阶段性回升。6月全球制造业PMI反弹至荣枯线上,录得50.3%,较5月、4月分别回升0.8、0.5个百分点;6月韩国出口转正,同比增4.3%,创今年以来新高。

“抢转口”+开拓新市场,对东盟、非洲、中东出口高增。

6月我国对东盟出口同比增16.8%,其中对越南出口同比增23.8%;同时,6月越南对美出口同比增31.8%,体现出明显的转口特征。此外,6月我国对非洲、其他新兴市场(主要包括中东)出口分别增34.8%、14.1%,与我国企业主动开拓新兴市场有关。海关发布会上也提到,上半年我国对东盟、中亚、非洲等新兴市场出口增速都达到两位数,对东盟出口机床、对中亚出口农业机械、对非洲出口纺织机械都明显增长。

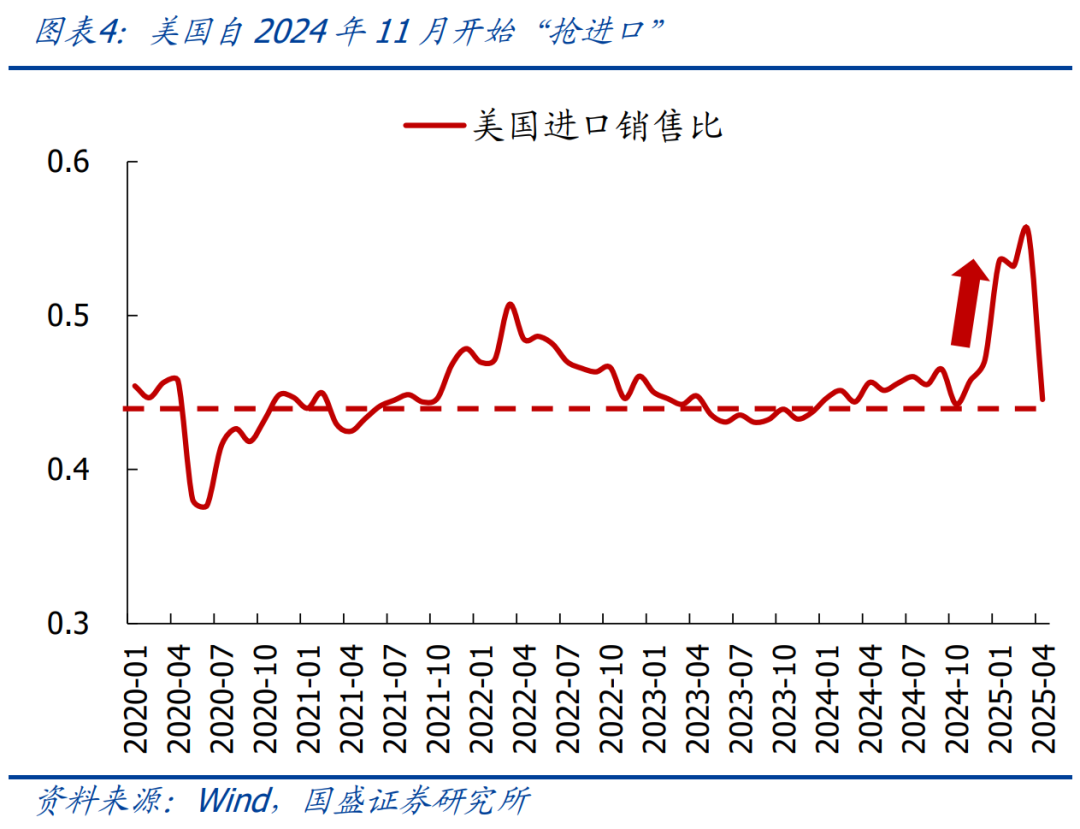

2、往后看,7月我国出口有望维持小幅正增,但8月起出口转负的可能性应会明显加大。

7月高频数据显示,中国对美“抢出口”动能趋缓,但“抢转口”依旧强劲,叠加低基数,预计7月我国出口仍能维持小幅正增。8月1日起,经由越南转口至美国需支付40%关税,“抢转口”效应预计退坡,前期美国抢进口、囤积库存的透支效应可能逐步显现,叠加关税对我国出口的冲击和外需下行效应,出口转负可能性加大。我们也继续提示:受出口和生产的强带动,预计二季度GDP增速有望5.2%左右、对应上半年可能高增至5.3%左右,预示7月政治局会议可能难以强刺激、力度上可能更接近“托而不举”。

3、具体看,6月我国贸易主要有以下特征:

>分国别看,6月我国对美出口降幅显著收窄,对东盟、非洲、中东出口延续高增,对欧盟出口小幅回落。

具体看:1)

美国

,6月我国对美出口同比降16.1%,降幅较前两月显著收窄(4-5月,我国对美出口同比分别降21%、34.5%),5.12日内瓦会谈中美互降关税效果显现;2)

东盟

,6月我国对东盟出口同比增16.8%,较5月进一步提升2个百分点,其中对越南出口同比增23.8%,已连续三个月位于20%以上,反映转口动能依旧强劲。3)

欧盟

,6月我国对欧盟出口同比增7.6%,较5月回落4.4个百分点,仍高于整体出口增速;4)

新兴市场

,对非洲和其他新兴市场(主要包括中东)出口同比分别增34.8%、14.1%,拉动出口1.6、1.5个百分点,其中近4个月对非洲出口增速中枢达32.6%;对拉美出口同比降2.1%,为近一年来首次转降(除2月外),与去年同期高基数有关。

>分商品看,6月机电产品出口仍强于整体,其中:交运设备、专用机械和电子中间品出口偏强;受圣诞备货影响,玩具、灯具出口增速回升;出口管制影响下,稀土出口降幅仍大。

具体看:1)

交运设备

,船舶出口同比增23.6%,汽车出口同比增23.1%,合计拉动出口0.9个百分点;2)

电子

,电子零部件出口偏强,集成电路、液晶平板显示模组出口同比分别为24.2%、8.2%;下游消费电子出口偏弱,电脑、手机出口同比分别为-2.8%、-10.4%;3)

其他机电产品

,主要包括专用机械、电气装置、电子元件等,6月出口同比增10.9%,合计拉动出口3.3个百分点,是我国出口的重要支撑;4)

玩具、灯具

,出口同比分别回升9.2、8.7个百分点至8.1%、1.2%,可能与海外圣诞备货有关;5)

稀土

,出口同比降幅仍接近50%,与近期的出口管制措施有关。

4、进口看,6月进口同比增速转正,高于预期和前值;上半年我国进口累计同比降3.9%,主要受国际贸易政策不确定性、大宗商品价格下跌等多种因素影响。

具体看,6月进口同比增1.1%,高于前值-3.4%和Wind一致预期0.2%;环比-1.1%,弱于季节性均值(2015-2024年同期均值为1.6%)。结构上看:1)

能源

:原油、成品油、天然气进口同比分别回升7.9、34.7、13.7个百分点至-14.3%、-1.0%、-6.2%,合计拖累进口2.1个百分点,较上月拖累减轻1.8个百分点,主因进口数量提升,价格影响不大。2)

交运设备

:飞机进口同比回升89.2个百分点至48.4%,可能与美国放松出口管制措施有关,汽车进口仍偏弱,同比降36.3%;3)

电子

:“抢芯片”仍在持续,6月二极管、集成电路、电脑进口同比分别为12.5%、11.5%、8.6%,合计拉动进口2.1个百分点,逻辑可能在于:美国近期可能对电子加征232关税,因而美国厂商加快囤货节奏,我国电子进出口均大幅增加。

风险提示:地缘博弈超预期;特朗普政策超预期;测算方法存在偏差。