这一次不一样?本轮“锂价牛市”与历史不同

锂市场的老玩家都深知这个行业的残酷周期性——这是一种“不成熟”的大宗商品,需求往往呈两位数增长,而价格却极不稳定。然而,德意志银行认为,虽然历史总是押韵,但这一次的旋律可能真的变了。

据追风交易台,1月14日,德银Corinne Blanchard团队在最新研报中指出,锂在2025年夏季(约8月)出现了周期的底部。自那时起,锂现货价格已从低点攀升了约160%,期货更是飙升了180%。与过去由政府补贴驱动的电动汽车(EV)狂热和供应链冲击不同,本轮牛市的基础更为坚实:它建立在一个规模扩大了11倍的成熟市场之上,并由AI和数据中心对电池储能系统(BESS)的“刚性需求”所驱动。

对于投资者而言,这意味着过去的“一篮子”投机策略可能不再奏效。市场正在回归基本面,金融工具(如期货)的丰富增加了透明度,而闲置产能的重启将抑制价格失控。这是从“非理性繁荣”向“理性增长”的转变。

回顾:繁荣与萧条的轮回

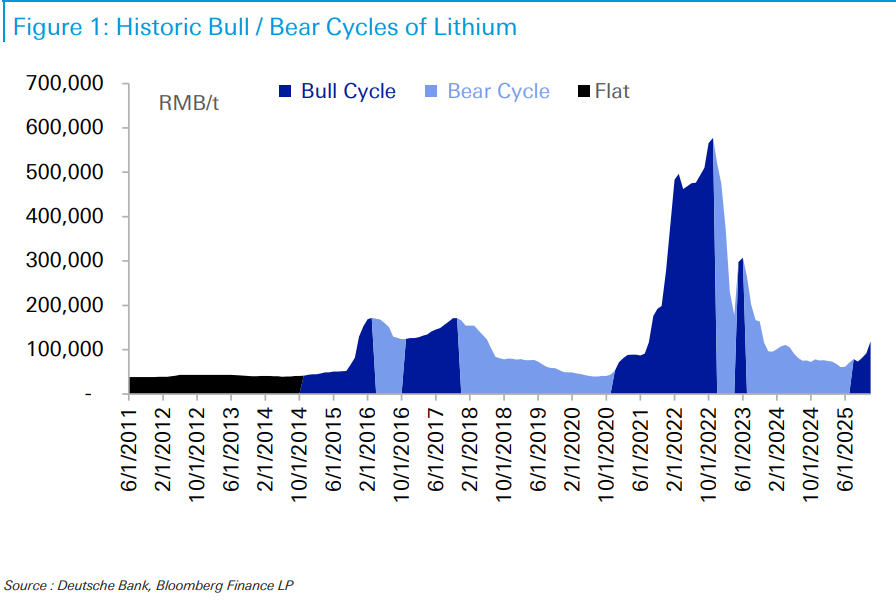

过去15年里,锂市场经历了5次“繁荣”和4次“萧条”(定义为波峰波谷变化超过20%)。

平均周期:繁荣期平均持续13个月,萧条期平均持续18个月。

超级大萧条(2021-2022):持续了约25个月。

最近的底部:2025年8月。

历史上的价格波动往往源于市场的微小规模和供需的剧烈错配。例如,2016-2017年的繁荣是建立在对储能系统(ESS)过早的乐观预期上;而2020-2022年的“非理性繁荣”将现货价格推高至约82美元/公斤的峰值,随后在2023-2025年经历了“过度理性化”的崩盘,价格跌至8美元/公斤的低点,跌幅近90%。

德银特别提到了2023年夏天的“死猫反弹”,当时价格受情绪驱动短暂回升至69美元/公斤,但随即在7月恢复跌势。

驱动因素:多恩布什超调与政策鞭梢

为何锂价总是暴涨暴跌?报告指出了三个关键因素:

多恩布什超调机制:类似于外汇市场,锂价对冲击的反应往往会“超调”。现货价格反应迅速,而企业定价滞后,且新供应对价格信号的反应极其缓慢,导致供需冲击被放大。

市场规模效应:尽管现在市场已大幅增长,但在过去,这是一个极小的市场。微小的供需平衡变化就能引发巨大的价格波动。

动态政策影响:从供应端的政府支持(如中国的反内卷政策)到需求端的EV补贴,政策往往在市场过热时火上浇油,在市场过冷时又加剧产能过剩。

为何这一次不同:AI与储能的新叙事

投资者习惯了对大宗商品周期保持谨慎,但德银认为本轮周期有本质区别,主要体现在以下几个方面:

市场成熟度与规模:2025年的预估供应量是2015年市场规模的约11倍。此外,GFEX期货等金融工具的引入,为市场提供了更多的风险敞口管理工具,减少了单纯依赖股票敞口的投机行为,有助于在牛市中形成更理性的估值。

中国的角色与纪律:中国在全球生产中的份额已升至15-20%。更重要的是,近期的“反内卷”政策似乎正在抑制投机性或非理性的供应进入市场,这为价格提供了支撑。

需求驱动力的切换——从EV到BESS:这是最关键的差异。过去的繁荣部分是由政府补贴的电动汽车强制令推动的,而当前的上涨主要由电池储能系统(BESS)的纯基本面需求驱动。

AI与数据中心主题:AI和数据中心行业对稳定电源(可再生能源+BESS)的需求激增,成为了BESS普及的关键催化剂。

政策不可知论:这种需求是内生的、有机的,不像过去的EV需求那样依赖政府补贴,因此更具韧性。

闲置产能的缓冲作用:目前维护中的产能(不含宁德时代)约为11.5万吨。这些产能的重启可能会带来短期的日间波动,但也充当了“断路器”,防止价格像过去那样失控飙升,从而避免了随后毁灭性的崩盘。

估值逻辑的回归

随着市场情绪的转变,投资者开始从“赛道投资”回归“基本面投资”。

数据表明,锂行业的估值倍数(EV/EBITDA)通常在现货价格上涨之前见顶,而在现货价格最高时反而下降。这是由于大宗商品的周期性特征以及分析师盈利预测调整的滞后性所致。

目前,市场正重新关注具体的估值和现金流,而非仅仅是基于政策预期的广泛主题投资。这种向价值驱动的转变,进一步印证了本轮周期正建立在更理性的基础之上。