携“中式精酿”令牌 金星啤酒“瘸腿”赶考IPO

一瓶融合了信阳毛尖茶香的啤酒,在短短一年内将一家区域啤酒厂推向了港交所的大门,也将其推至资本审视的聚光灯下。1月20日,北京商报记者从港交所获悉,河南金星啤酒股份有限公司(以下简称“金星啤酒”)拟登陆港股主板。

据悉,从2003年与安海斯·布希、日本麒麟啤酒等公司合资谈判,到2011年前后完成改制再度寻求直接上市,金星啤酒在资本市场之路上寻找“出口”近十年。如今,对于三闯IPO的金星啤酒,完成“上市梦”仅仅是眼前着陆资本市场之举,而对于未来如何依靠中式精酿啤酒谋求更良性、更长远的发展仍考验着品牌能力。

依靠中式精酿啤酒

从村办小厂到家族控股企业,金星啤酒的上市梦已延续20余年,此次借中式精酿风口递表似乎成为赴资本市场的转折点。

1月20日,北京商报记者从港交所官网获悉,金星啤酒正式向港交所递交上市申请,中信证券与中银国际担任联席保荐人,这家拥有40余年历史的区域酒企,再度向资本市场发起冲击,目标直指“中式精酿第一股”。

对于上市后的规划,金星啤酒相关部门在接受北京商报记者采访时指出,选择在这一阶段推进上市,有助于规范公司治理结构,提升信息透明度和市场认可度;也有利于为公司中长期在产品研发、产能优化及渠道建设等方面提供更加稳健的资本支持。

随着招股书发布,金星啤酒过度依赖中式精酿这一增长模式,也受到资本市场严格审视。北京商报记者注意到,在中式精酿啤酒带动业绩飙升的同时,金星啤酒也陷入“单腿走路”的格局。

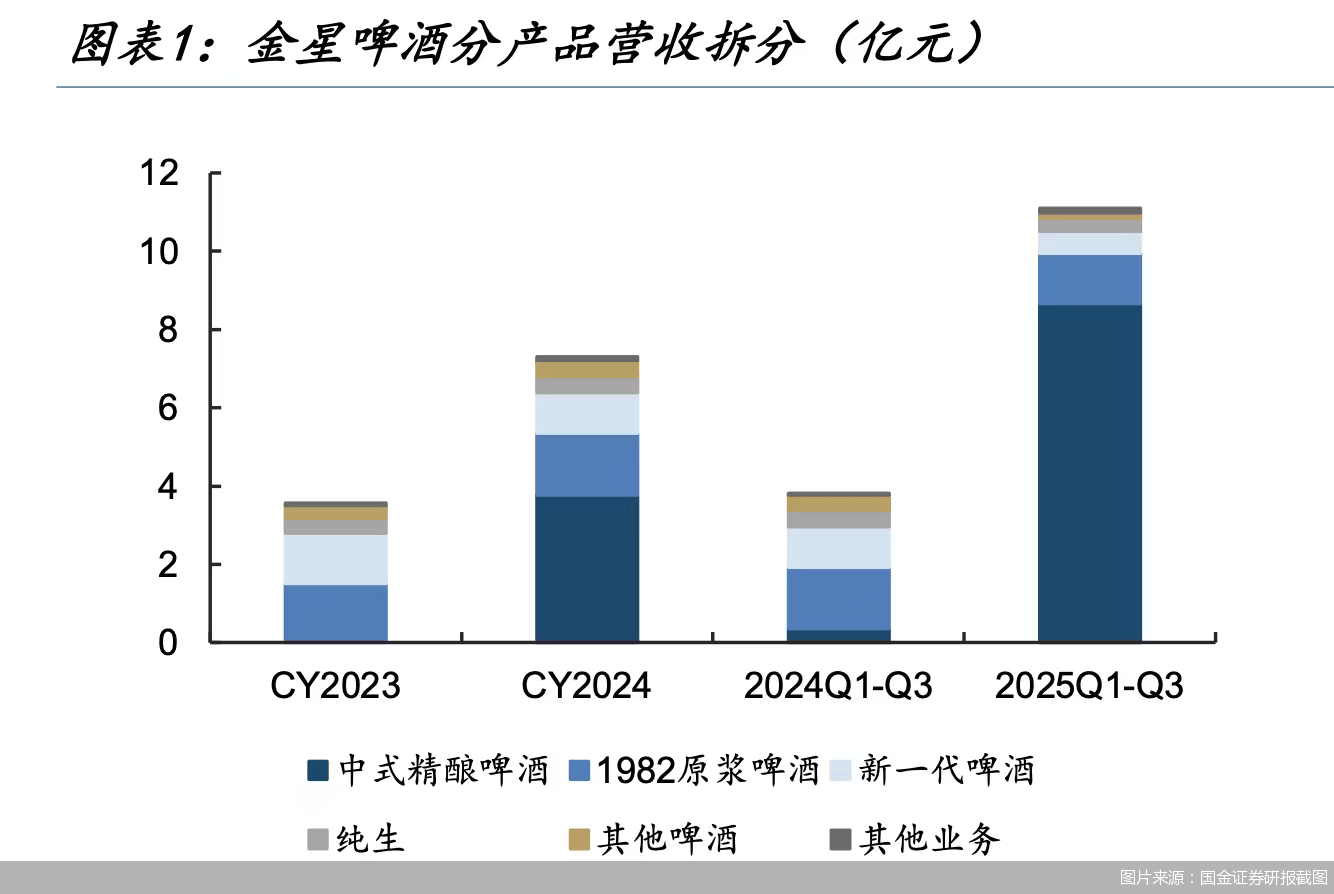

据招股说明书数据,2025年前三季度金星啤酒旗下中式精酿啤酒实现营收8.67亿元,营收占比为78.1%。而中式精酿啤酒呈现出亮眼成绩的另一面,则是传统业务的明显收缩。2025年前三季度,金星啤酒旗下1982原浆啤酒、新一代啤酒、纯生以及其他啤酒分别实现收入1.28亿元、0.57亿元、0.34亿元、0.13亿元,相较于2024年前三季度的1.58亿元、1.03亿元、0.41亿元、0.39亿元均呈现不同程度下降态势。

这种对单一品类的过度依赖,也使得金星啤酒整体营收结构的“脆弱性”开始显现。酒类营销专家肖竹青指出,参照气泡水、新式茶饮的演化路径,风味精酿终将沉淀为一个稳定的小品类(预计占啤酒总量5%—8%),但单品生命周期缩短到6—12个月。能否持续推新、把“猎奇”转成“口味依赖”,决定了企业是留在牌桌上还是沦为过客。

此外,业内人士指出,精酿啤酒作为细分品类,受消费者偏好变化、潮流迭代的影响极大,若未来中式精酿风口退去,或出现更具竞争力的新品类,金星啤酒缺乏其他支柱产业承接业绩,可能面临营收大幅下滑的风险。啤酒从业者指出,对于啤酒生产企业或快消品企业而言,一家企业的营业收益过度依赖于旗下单一产品,会导致企业抗风险能力减弱。对于金星啤酒而言也是如此,当前金星啤酒旗下传统啤酒出现不同程度收益下降,也意味着企业目前的产品结构并不稳固。若未来中式精酿啤酒产品遭遇市场加压或行业波动等问题,将会遇到极大挑战。

三度闯关IPO

此次赴港递表,并非金星啤酒首次叩击资本市场大门。回溯其发展历程,公司曾先后两次启动上市计划,均因多重因素搁浅,折射出不同时代背景下企业的发展与战略抉择。

金星啤酒的首次上市尝试,可以追溯到新千年伊始。彼时,金星啤酒仍为村办企业,为突破资金瓶颈计划通过与外资酒企开展资本合作“借道”上市。公开报道显示,2003年,金星啤酒与安海斯·布希(后与英博集团合并为百威英博)、日本麒麟啤酒等公司进行合资谈判。尽管此次采取“曲线上市”计划,但由于彼时金星啤酒属于村办企业,存在产权不清的问题,上市计划被迫搁置。

此后,再度“结缘”IPO则是在八年后。公开资料显示,2010年前后,金星啤酒启动股份制改革,于2011年8月完成改制,上市计划也再度提上日程。彼时,金星啤酒董事长张铁山指出,“金星啤酒必须上市,如今光靠我们自有的利润去滚动发展是不行了,所以接下来关键问题就是如何继续保持盈利、提升利润”。当时金星啤酒将上市的时间线规划在3—5年,而伴随着时间的临近,金星啤酒的上市计划也被搁置。

再度提及上市计划,是在2021年的新春答谢会上。公开报道显示,2021年的新春答谢会上,金星啤酒副董事长兼总经理张峰表示,“我们的愿景就是要立志成为拥有全国影响力的一流啤酒上市企业”,暗示了金星啤酒的上市计划。而后,据公开报道,金星啤酒集团在建厂40周年到来之际,宣布筹备上市计划——2022年是金星啤酒的上市筹备元年,集团计划于2025年达成上市目标。

行业专家指出,此前两度冲击IPO都未能如愿主要是基于金星啤酒自身历史遗留问题,无论是产权不清,抑或早期发展战略中谋求多元化发展,都曾阻碍金星啤酒上市。但与此前两次谋求上市不同的是,金星啤酒此次依托于中式精酿啤酒带来的高利润底气,支撑了其赴港上市。

针对此次赴港上市与此前两度上市的不同点,金星啤酒相关部门在接受北京商报记者采访时表示,随着公司治理结构的逐步完善,历史上涉及的产权问题已依法合规解决,相关权属证明目前清晰完整。本次上市申请,是在中式精酿这一新业务方向更加明确、经营表现和业务结构更加清晰的基础上推进的,具有不同的发展背景和现实条件。

独乐vs众乐,孰乐?

与前两次未竟的尝试相比,金星啤酒此次冲刺资本市场呈现出明显不同。从上市路径上来看,受A股IPO审核趋严以及港股对消费类企业展现出更强包容性的叠加影响,此次金星啤酒转向港交所上市;从核心业务来说,此前两度上市时,金星啤酒主要依赖于传统工业啤酒,而此次赴港上市则将核心业务转移到中式精酿啤酒;从股权结构层面来看,此前历史遗留问题导致的股权问题从一定程度上阻碍了金星啤酒首次上市,但如今是伴随着股权结构进一步梳理,张氏父子通过直接及间接方式合计控制公司93.45%股权,股权集中度极高,虽解决了产权纠纷,但也存在家族治理的隐患。

尽管当前股权结构得到清晰划分,但与此同时也带来了新问题。北京商报记者从招股说明书中获悉,目前赴港上市主体金星啤酒的股东分别为金星控股持股74.56%、张铁山直接持股9.94%、张峰直接持股8.95%以及张峰作为河南万财合壹号企业管理合伙企业(有限合伙)、河南万财合企业管理合伙企业(有限合伙)、河南万财合贰号企业管理合伙企业(有限合伙)、河南万财合叁号企业管理合伙企业(有限合伙)及河南万财合伍号企业管理合伙企业(有限合伙)的普通合伙人共同持股6.55%。

值得注意的是,作为金星啤酒第一大股东,金星控股的持股股东分别为张铁山、张峰,分别持股90%、10%。这也意味着,金星啤酒已形成张铁山和张峰父子主导的家族化管理模式。

肖竹青指出,家族控股虽在创业期高效,但上市后若不及时补治理短板,资本市场只会给“折扣估值”。能否用外部战投、董事会改组、信息透明三件套完成“去家族化”,是张铁山父子面临的重大课题。

事实上,在这样集中的股权结构关系之下,公司利益与家族利益的边界问题便在上市前的财务操作中显现出来。据了解,在递交招股书前,金星啤酒进行了三次突击分红,分别为2025年3月、5月和10月,向股东派息1.02亿元、1.27亿元、1亿元,累计分红3.29亿元。经粗略计算,这一金额超过其当年前三季度的净利润总额,更是上年全年净利润的2.6倍。

对此,香颂资本董事沈萌向北京商报记者表示,将公司现金通过分红转入原股东手中,再用IPO融资补充流动性这一做法多出现在公司IPO前。这种操作的风险在于如果未能按期完成IPO或IPO募资不及预期,便可能会给上市公司日常运营带来流动性压力。

与大方分红形成鲜明对比的是,金星啤酒对员工权益保障的缺失。招股书显示,2023年、2024年及2025年前三季度,金星啤酒未为部分员工全额缴纳社会保险及住房公积金,欠缴总额分别约为750万元、790万元和650万元,累计达2190万元。

尽管金星啤酒对此解释称,“根据中国法律及法规,我们须以我们的账户为雇员缴纳社会保险费及住房公积金,而非透过第三方账户缴纳”,但业内人士指出,这些合规风险可能对公司的上市进程造成影响,也可能在上市后成为监管关注的重点。

北京商报记者 刘一博 冯若男

上一篇:首只中证A500ETF新加坡上市!中国ETF加速出海,全球投资者青睐“新质生产力”

下一篇:行业ETF美股盘初几乎全线溃败,生物科技指数ETF、可选消费ETF、全球科技股指数ETF至多跌2.29%,网络股指数ETF、科技行业ETF、半导体ETF至多跌1.82%,能源业ETF涨0.55%。