西部超导控股的“小巨人”,启动IPO辅导

每经编辑|张文瑜

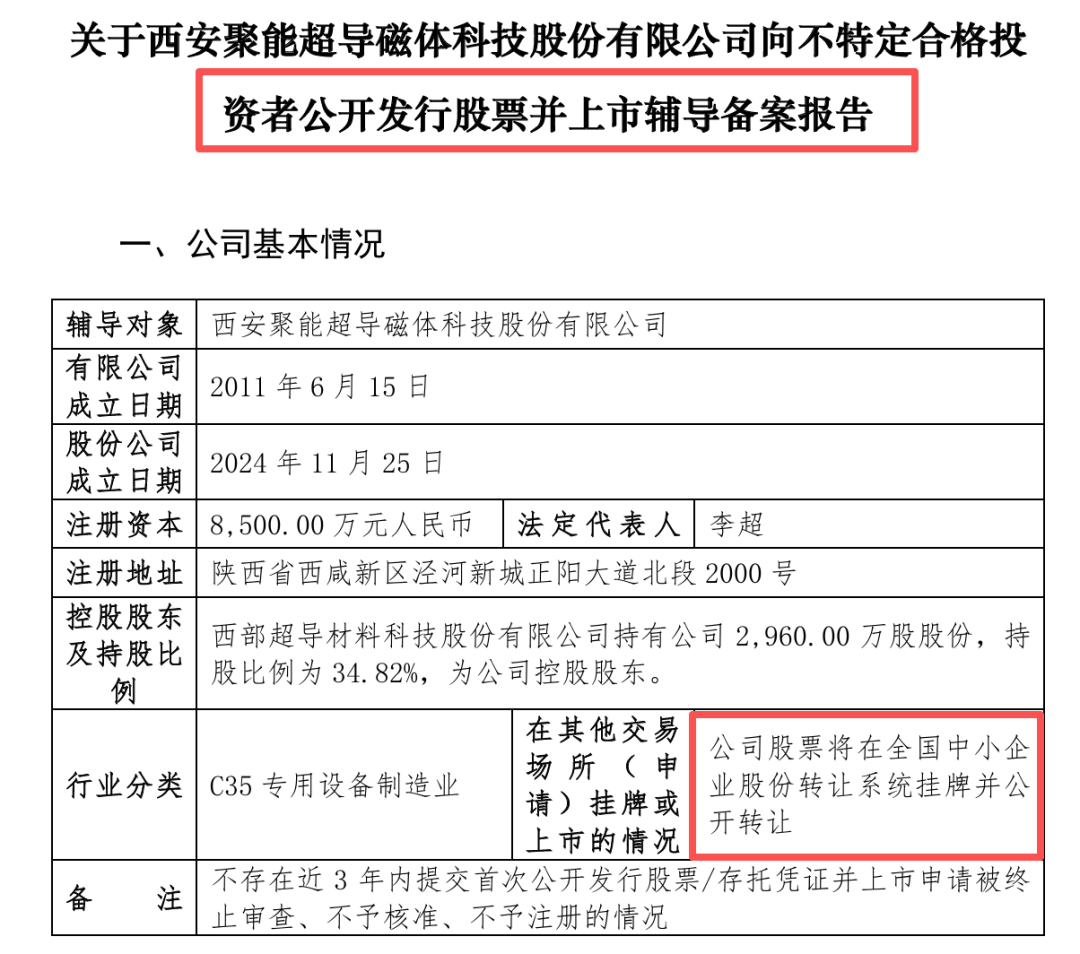

2月11日,证监会官网披露,西安聚能超导磁体科技股份有限公司(简称“聚能磁体”)已向陕西证监局报送辅导备案登记材料,拟向不特定合格投资者公开发行股票并上市,辅导机构为中信建投证券。

根据辅导备案报告,西部超导(688122)持有该公司2960万股股份,持股比例为34.82%,为公司控股股东。

来源:中国证监会官网

《每日经济新闻》记者注意到,2025年12月底,聚能磁体股转审核获通过,顺利取得新三板基础层挂牌资格。

此次启动上市辅导,属于“双路径”并行,意味着其在资本市场的布局再进一步。

机构“借道”入局

聚能磁体成立于2011年6月,是西北有色金属研究院(下称“西北院”)体系内的重要产业化公司,核心业务聚焦于超导磁体设备的研发与制造。

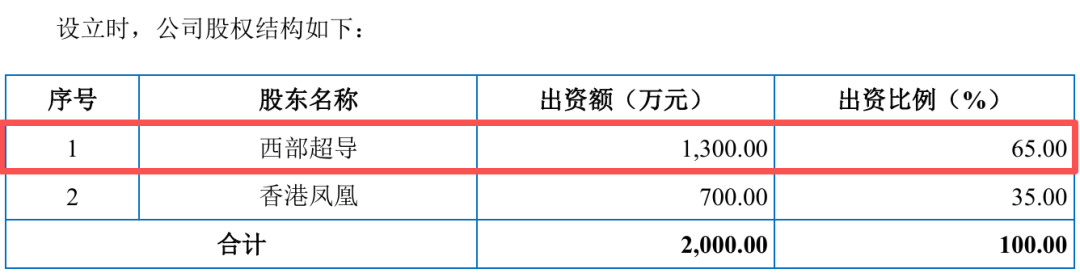

从股权演变来看,聚能磁体的前身为“磁体有限”,由西部超导与香港凤凰投资有限公司(简称“香港凤凰”)于2011年共同出资设立,西部超导初始持股比例为65%。

来源:聚能磁体公开转让说明书

经历两轮增资后,公司注册资本增至7000万元。

截至报告期初(2023年年初),西部超导为第一大股东,持股比例为42.29%;香港凤凰持股19.14%,位列第二。此外,来自磁体有限、西北院及西部超导等单位的职工合计出资2700万元,由11名自然人显名股东代为持股。

为规范股权结构、提升治理效率,2023年9月,公司启动代持股份梳理工作。

显名股东将部分实际出资人委托持有的股权转让给多家外部投资主体,包括汉虹机械、晶升股份等产业方,以及西安唐兴资本、东海共创一号、珠海新微、敦成投资、中芯聚源、麟毅资本等投资机构。

其中,中芯聚源具备国家大基金背景;晶升股份为科创板上市公司;唐兴资本系本土国资投资机构,长期聚焦细分赛道头部企业的孵化与培育;敦成投资则被视为陕西“隐形资本玩家”,已在多家拟IPO企业及上市后备企业中完成布局。

对于其余实际出资人,则通过新设的四家有限合伙企业作为持股平台,将所持股份平移至平台内间接持有,实现代持关系透明化。

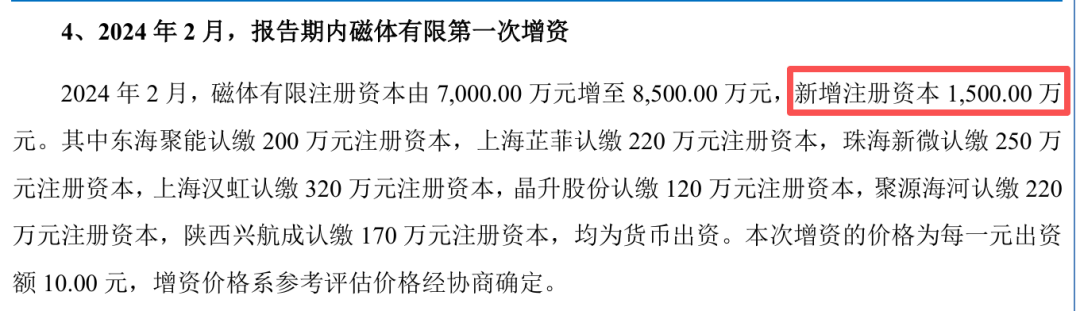

2024年2月,磁体有限增资至8500万元,新增注册资本1500万元,敦成投资、聚源海河、东海聚能等机构参与认购。同年年底,公司完成股份制改造,整体变更为股份公司,西部超导持股比例调整为34.82%,仍为公司控股股东。

来源:聚能磁体公开转让说明书

外部机构通过受让存量股份及增资认购等方式进场,足见其对公司发展前景的认可。同时,将早期较为分散的职工持股统一归集至机构或持股平台,亦有效优化了股东结构,提高决策效率,是企业迈向资本市场过程中的规范动作与重要铺垫。

双路径并行

完成股份制改造后,聚能磁体即开启资本市场征程,首站瞄准新三板。

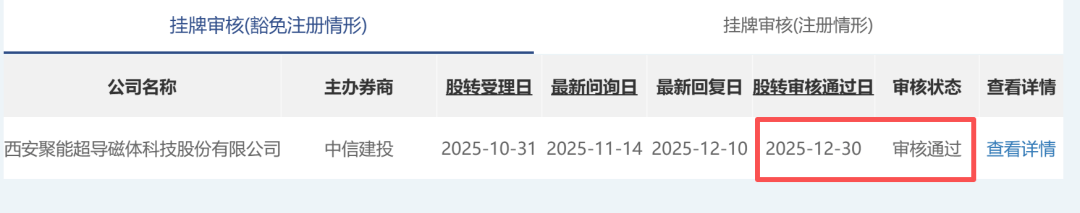

2025年10月31日,公司披露公开转让说明书,新三板挂牌材料正式获受理。本次挂牌股份总量为8500万股,拟于基础层挂牌,主办券商为中信建投证券。

11月中旬,聚能磁体收到全国股转公司下发的问询函,涉及股权代持、公司独立性、经营业绩与主要客户、存货及采购等七大方面。12月初,公司完成问询回复。同月底,股转审核通过,聚能磁体顺利取得新三板基础层挂牌资格。

来源:全国中小企业股份转让系统官网

仅过月余,公司便再进一步,向陕西证监局报送上市辅导备案材料,拟向不特定合格投资者公开发行股票并上市,辅导机构仍为中信建投证券。

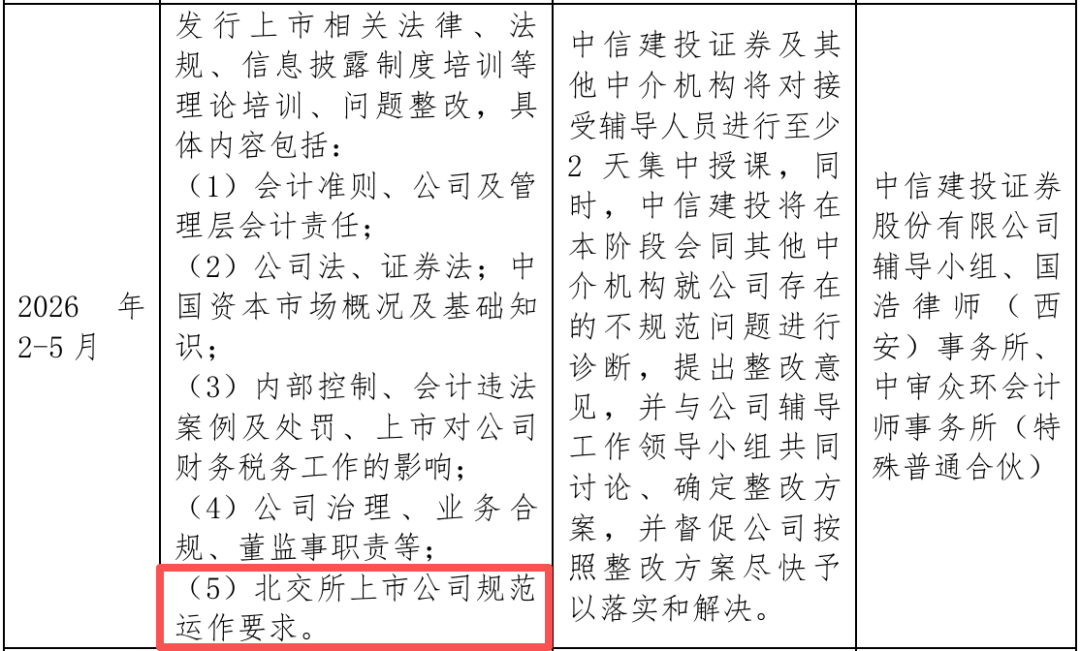

根据辅导计划,2026年2月至6月,辅导机构将开展全面尽职调查、拟定辅导方案,并围绕发行上市相关法律法规、信息披露制度等内容进行系统培训与合规整改,力争通过监管验收。

聚能磁体采取“挂牌+上市辅导”双路径并行的策略,原因也不难猜测。

一方面,相较于直接冲刺IPO,先登陆新三板可让企业更早对接资本市场,既便于获取资金支持,也有助于提前完成治理规范。

另一方面,这一路径或是在为北交所上市铺路。在“辅导内容”一栏中,聚能磁体需要参与的辅导内容就包括“北交所上市公司规范运作要求”。而根据相关规则,挂牌公司须进入创新层后方可申报公开发行股票并在北交所上市。

来源:中国证监会官网

北交所是专精特新“小巨人”企业聚集地。板块内公司虽规模不大,但多为细分赛道的“隐形冠军”,专业化、创新力与高成长性是其价值底色。2024年9月,聚能磁体已入选国家级专精特新“小巨人”名单,与板块属性适配度高。

事实上,双路径并行近年来已屡见不鲜。2025年2月以来,天南电力、宝银特材、永志股份、超牌新材等多家新三板挂牌企业相继公告开启北交所上市辅导。

聚能磁体所处的“西北院”阵营中,目前已有5家A股上市公司,涵盖三家科创板、一家主板及一家北交所公司——天力复合。

研发占比约9%

聚能磁体的主要产品为超导磁体,能够在较低能耗下产生高强度、高均匀性与高稳定性的超导磁场,广泛应用于半导体硅片生产、可控核聚变、悬浮推进等前沿科技领域。

根据公司公开转让说明书,聚能磁体突破了高效传导冷却无液氦制冷技术、强磁场大孔径超导磁体设计与制造技术、大型超导磁体精密绕制技术等核心技术,是目前国内极个别实现磁控直拉单晶硅技术(MCZ)用超导磁体大批量生产及应用的单位,亦是我国悬浮推进、加速器、高端仪器、可控核聚变等前沿科学研究领域用超导磁体的核心供应商。

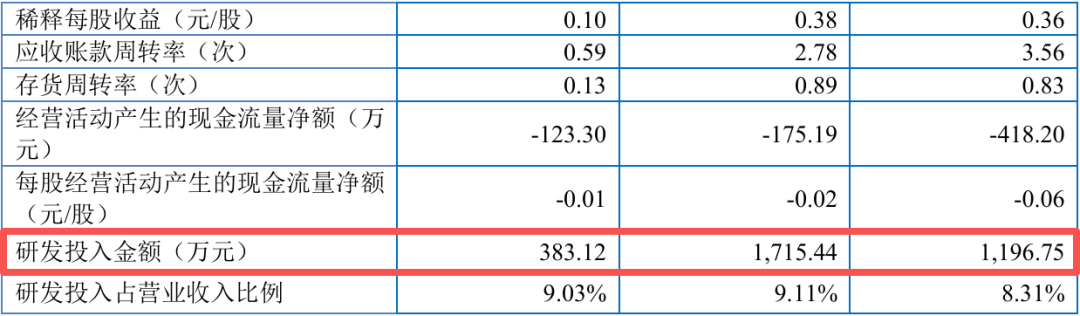

高技术水平对研发投入提出较高要求。数据显示,2023年至2025年1—4月,聚能磁体的研发投入分别为1196.75万元、1715.44万元和383.12万元,占营业收入的比例分别为8.31%、9.11%和9.03%。

来源:聚能磁体公开转让说明书

此外,公司核心高管团队普遍具备扎实的工学背景、一线研发经历及行业技术专家身份,为技术积累与产品创新提供了支撑。

产业链方面,聚能磁体与西部超导形成深度协同。后者是全球唯一具备NbTi铸锭、棒材、超导线材到超导磁体全流程生产能力的企业。2024年,聚能磁体成功研制的16T超导磁体,其核心材料明确标注采用的是西部超导自主研制的高场Nb₃Sn与NbTi超导线材。

2023年和2024年,聚能磁体向西北院及其下属企业采购金额占比分别为19.99%、25.78%,主要采购产品是超导线材,公司具备供应链自主可控能力。

从下游来看,聚能磁体的产品及服务的主要消费群体包括具有拉晶设备集成能力的半导体硅片厂商、专门从事拉晶设备制造的企业,国内外科研院所、高校,以及工业、高端仪器设备等领域的相关企业。

前五大客户中,西安奕材作为中国大陆第一、全球第六的12英寸硅片制造商,已成为聚能磁体在半导体领域的重要合作方,该公司于2025年10月登陆科创板。

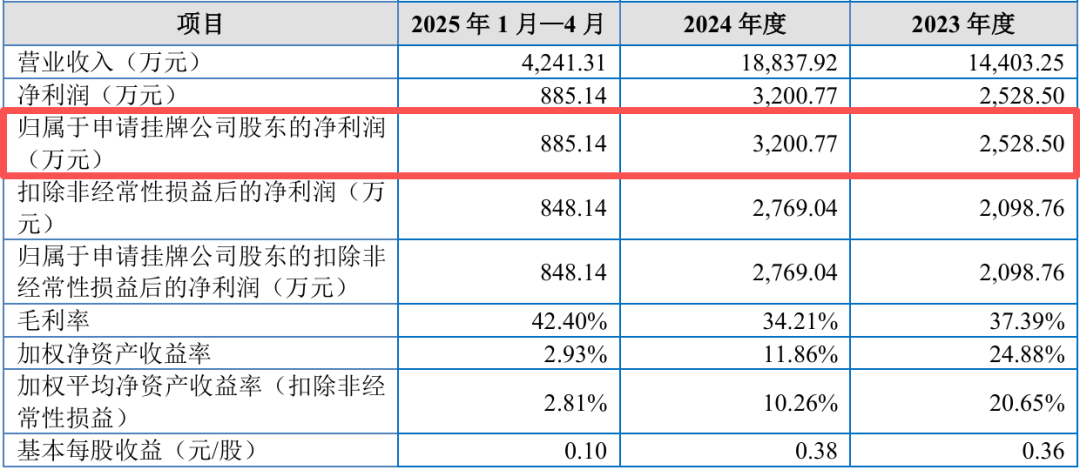

从财务表现看,2023年至2025年1—4月,聚能磁体营业收入分别为1.44亿元、1.88亿元及0.42亿元,净利润分别为2528.50万元、3200.77万元和885.14万元,公司综合毛利率分别达到37.39%、34.21%和42.40%。

来源:聚能磁体公开转让说明书

从梳理股权代持,到引入诸多产业与资本方,再到改制、挂牌、辅导的无缝衔接,聚能磁体的每一步都踩在节点上。

如若聚能磁体最终选择登陆北交所并闯关成功,大概率将成为该板块半导体装备材料+可控核聚变双重概念的核心标的,也将成为“西北院”体系中又一标志性资产证券化案例。

关于上市辅导事宜,《每日经济新闻》记者亦向聚能磁体公开邮箱发送采访提纲,但截至发稿,暂未收到回复。

封面图片来源:VCG211400875448